Удельный показатель кадастровой стоимости

Удельный показатель кадастровой стоимости (далее — УПКС) — это кадастровая стоимость в расчете на единицу площади объекта недвижимости (кв. м). Он применяется для определения кадастровой стоимости недвижимости и является одним из методов ее определения. При этом такой метод расчета используется в случаях, когда для применения других методов не хватает точных данных об объекте. При расчете кадастровой стоимости с помощью удельного показателя нужно умножить его на площадь недвижимости, стоимость которой определяется.

Что такое УПКС

УПКС представляет собой кадастровую стоимость в расчете на единицу площади объекта недвижимости (кв. м) (Вопрос-Ответ Росреестра, п. 45.3 Методических указаний, утвержденных Приказом Росреестра от 04.08.2021 N П/0336, п. 6.2.3 Методических указаний, утвержденных Приказом Минэкономразвития России от 07.06.2016 N 358).

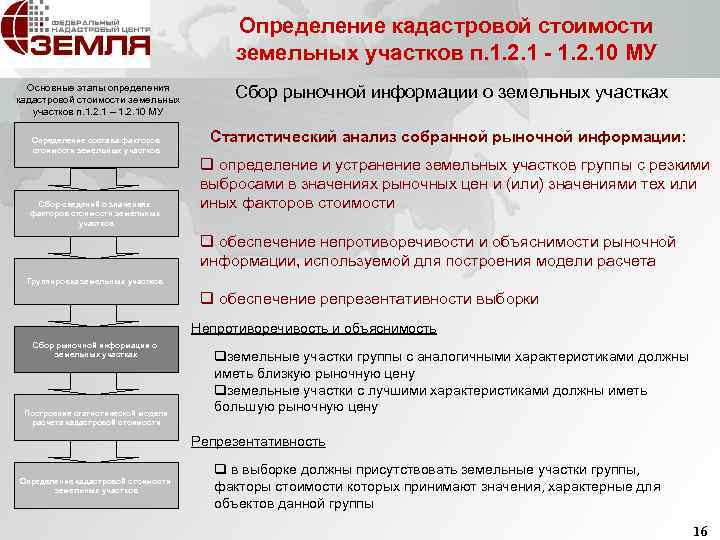

По общему правилу кадастровая стоимость недвижимости определяется методом массовой оценки. Расчет кадастровой стоимости на основе УПКС относится к сравнительному подходу этого метода. Он является наиболее предпочтительным перед другими подходами и основан на сравнении цен аналогичной недвижимости (п. п. 3, 44.1 и п. п. 1.3, 6.1 названных Методических указаний соответственно).

Однако метод расчета кадастровой стоимости с помощью УПКС может использоваться не всегда.

В каких случаях кадастровая стоимость может определяться с помощью УПКС

Определение кадастровой стоимости недвижимости на основе УПКС может применяться только тех в случаях, когда ее нельзя установить с помощью других методов — статистического (регрессионного), типового (эталонного) объекта недвижимости, методов индивидуального расчета.

Так, он используется в случае недостатка информации о точном месте нахождения (адресе) объекта недвижимости либо иных точных характеристик (п. 45.3 Методических указаний, утвержденных Приказом Росреестра от 04.08.2021 N П/0336, п. 6.2.3 Методических указаний, утвержденных Приказом Минэкономразвития России от 07.06.2016 N 358).

В каком порядке рассчитывается кадастровая стоимость на основе УПКС

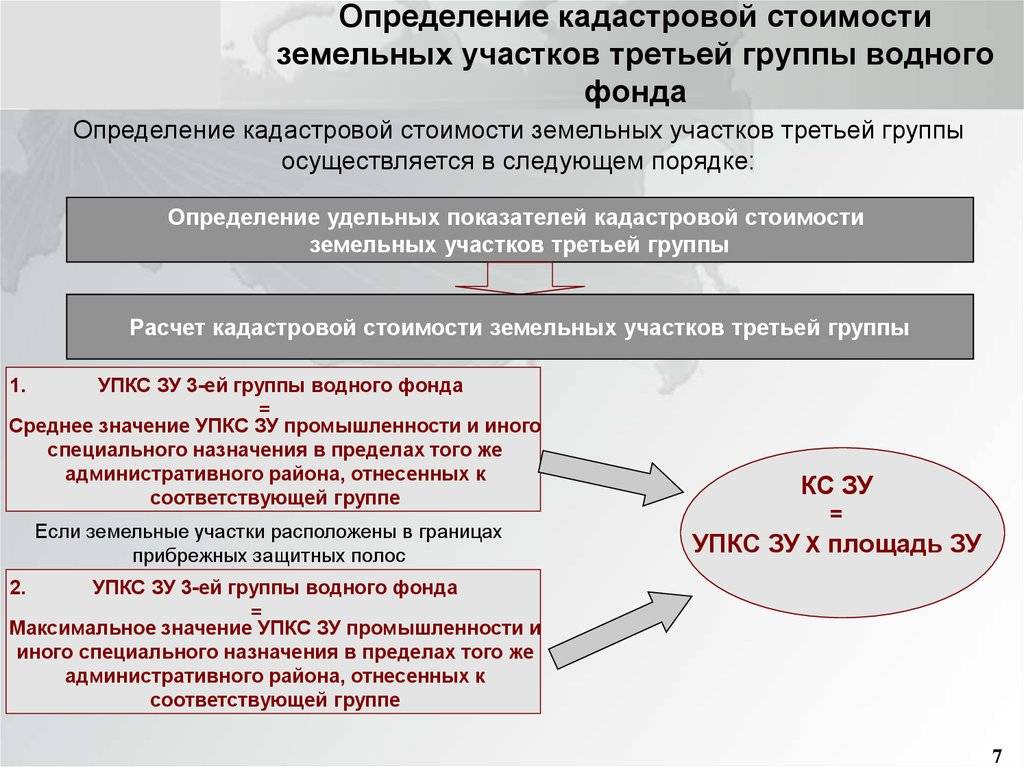

Метод расчета кадастровой стоимости на основе УПКС заключается в том, что последовательно определяются (п. 45.3 Методических указаний, утвержденных Приказом Росреестра от 04.08.2021 N П/0336, п. 6.2.3 Методических указаний, утвержденных Приказом Минэкономразвития России от 07.06.2016 N 358):

1) уровень детализации расположения объекта недвижимости (кадастровый квартал, населенный пункт, муниципальное образование, субъект РФ);

2) среднее значение УПКС объектов недвижимости, схожих по виду использования групп (подгрупп) объектов недвижимости, находящихся в пределах территории, на которой расположен объект;

3) кадастровая стоимость объекта. Для этого среднее значение УПКС объектов недвижимости, схожих по использованию групп (подгрупп) объектов в кадастровом квартале, умножается на площадь объекта недвижимости, кадастровая стоимость которого рассчитывается. Если в кадастровом квартале отсутствуют группы (подгруппы) таких объектов, то применяется их средний УПКС по населенному пункту, муниципальному образованию или субъекту РФ.

Узнать кадастровую стоимость недвижимости по адресу или кадастровому номеру

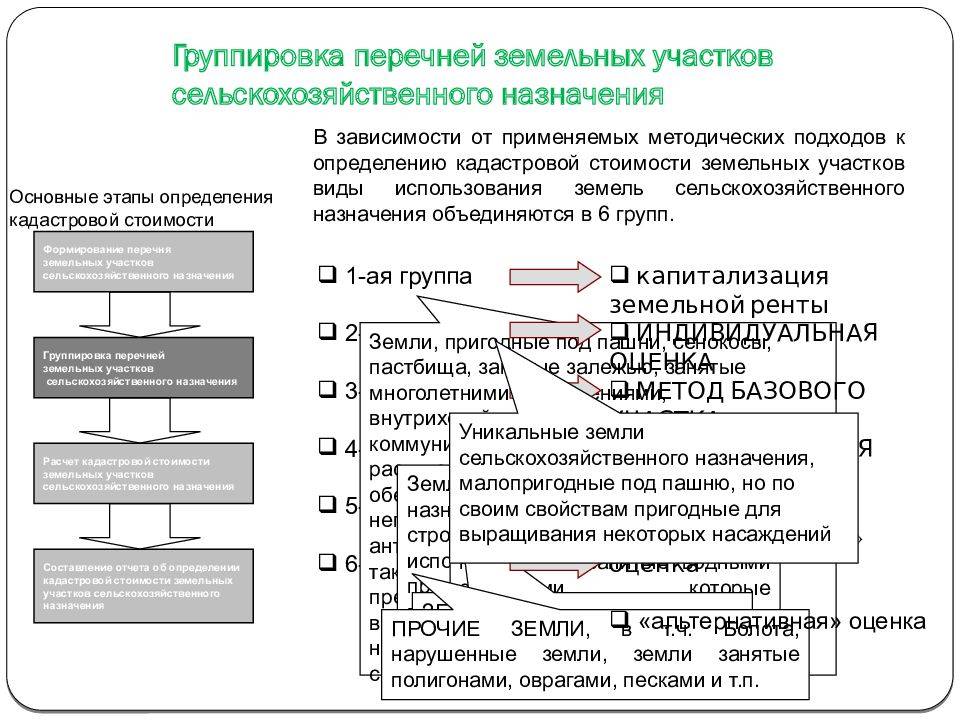

- Уполномоченная комиссия выделяет земельный массив или жилой квартал, в котором планируется проведение оценки.

- Население информируется о предстоящей инвентаризации.

- Рассчитывается удельный оценочный параметр, на основании чего устанавливается кадастровая стоимость одного квадратного метра земли или жилья.

- Если речь идёт о землях, к удельной стоимости присчитываются дополнительные параметры, которые зависят:

- от категории земель;

- их разрешённого использования;

- приближенности к центру (в зависимости от статуса населённого пункта);

- развития инфраструктуры;

- обеспечения коммуникациями и т.п.

- В отношении к жилым и нежилым зданиям и помещениям, дополнительными параметрами будут следующие:

- инвентарная стоимость единицы учёта;

- степень амортизации постройки;

- район расположения;

- развитие инфраструктуры района, тип населённого пункта.

С помощью сервиса на сайте Росреестра «Получение сведений из фонда данных государственной кадастровой оценки» (rosreestr.ru/wps/portal/cc_ib_svedFDGKO) можно также узнать информацию о кадастровой стоимости земельного участка, содержащуюся в фонде данных государственной кадастровой оценки земельных участков.

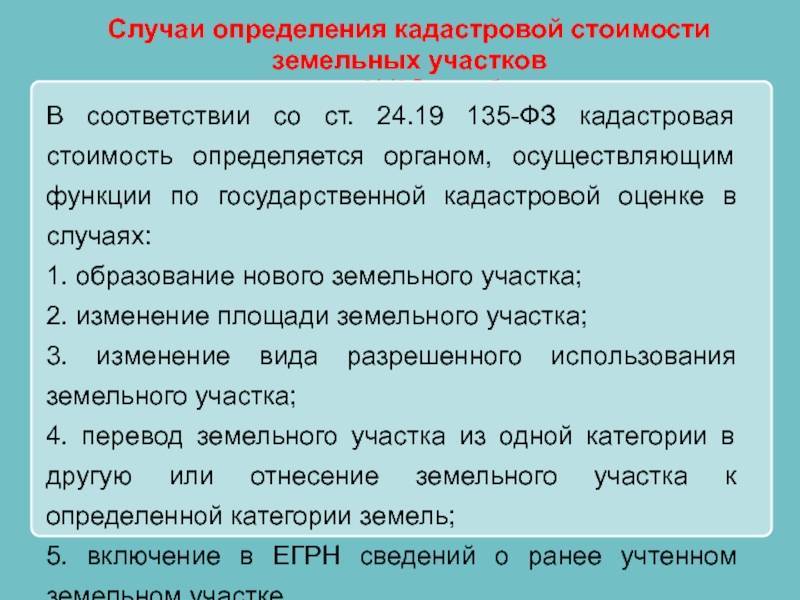

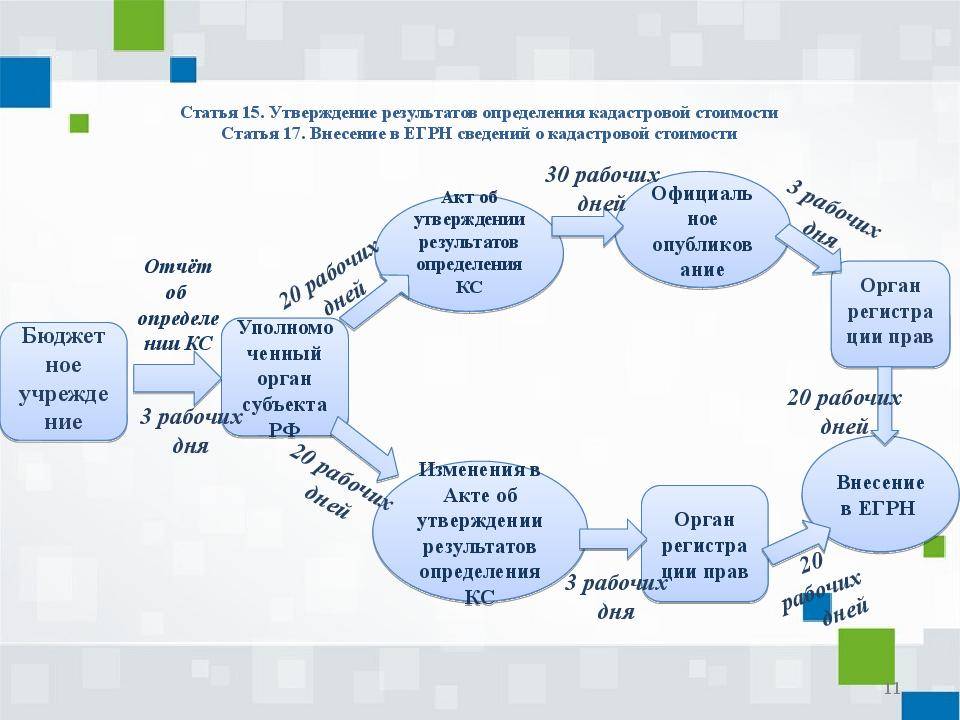

Как определяется кадастровая стоимость вновь учтенных, ранее учтенных и измененных земельных участков

Кадастровая стоимость таких участков, согласно ст. 16 Закона о кадастровой оценке, будет определяться следующим образом. Ее расчет будет проведен независимо от проведения последней и очередной кадастровой оценки. Это относится к вновь образованным, ранее учтенным земельным участкам и участкам, у которых изменились характеристики (например, в результате уточнения границ) в период между последней и очередной оценкой (ч. 1 ст. 16 названного Закона).

Кадастровая стоимость таких земельных участков определяется по следующим правилам:

- ее устанавливает бюджетное учреждение в соответствии с Методическими указаниями, утвержденными Приказом Минэкономразвития России от 12.05.2017 N 226;

- Росреестр в течение трех рабочих дней после внесения сведений о таких участках в ЕГРН направляет в бюджетное учреждение соответствующую информацию ;

- по общему правилу в течение пяти рабочих дней со дня получения сведений от Росреестра бюджетное учреждение определяет кадастровую стоимость;

- стоимость определяется на день внесения сведений (измененных сведений) об участке в ЕГРН;

- бюджетное учреждение в течение трех дней после определения кадастровой стоимости направляет сведения о ней в Росреестр для внесения в ЕГРН и включения в Фонд данных государственной кадастровой оценки.

Какие особенности определения кадастровой стоимости вновь учтенных, ранее учтенных и измененных земельных участков в старом порядке

Если в регионе кадастровая оценка проводится по старым правилам, в соответствии с Законом об оценочной деятельности, то кадастровая стоимость таких участков определяется по правилам ст. 24.19 названного Закона.

Кадастровую стоимость таких земельных участков определяет кадастровая палата в соответствии с Порядком, утвержденным Приказом Минэкономразвития России от 24.09.2018 N 514.

Кадастровая стоимость устанавливается в течение 10 рабочих дней с момента основания возникновения ее определения (п. 2 названного Порядка).

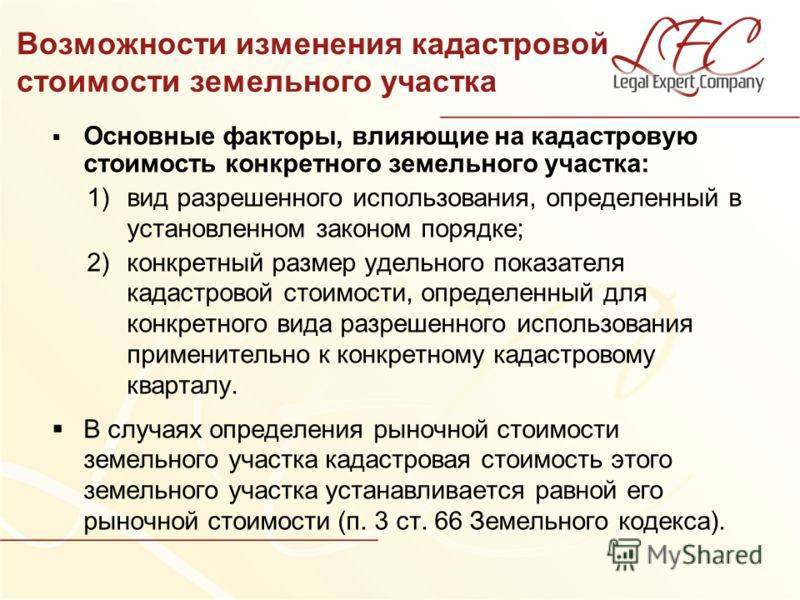

Можно ли изменить кадастровую стоимость?

Необходимый пакет документов при обращении лично

При каких условиях кадастровая стоимость земельных участков может быть заморожена по состоянию на 1 января 2014 г.

Это возможно при условии, если высший орган исполнительной власти вашего субъекта РФ (правительство, администрация и т.д.) принял соответствующее решение до 20 декабря 2016 г. (ч. 1, 4 ст. 19 Федерального закона от 03.07.2016 N 360-ФЗ).

В этом случае кадастровая стоимость на период с 1 января 2017 г. по 1 января 2020 г. замораживается в размере, определенном на 1 января 2014 г. При этом нужно учитывать следующее (ч. 1 ст. 19 названного Закона):

- если на эту дату кадастровая стоимость не была установлена либо не применялась для целей налогообложения, то она замораживается по состоянию на 1 января того года, в котором она начала действовать впервые;

- если после одной из указанных дат, на которую фиксируется кадастровая стоимость, ее размер снижался, то применяется меньшая стоимость.

Актуальность оценки: когда и кем определяется

может утратить свою актуальность.

может утратить свою актуальность.

В отчетах об оценке всегда указывается дата проведения анализа и сроки актуальности информации, приведенной в отчете. Обычно этот период составляет не более года, после чего оценку необходимо обновить.

Для получения актуальной оценки участка нужно учитывать наличие инженерных коммуникаций, их качественный/количественный состав, возможности подключения к коммуникациям, инвестиционные планы по застройке прилегающей территории и непосредственно оцениваемой земли, данные геодезических и геологических исследований.

Актуальность оценки определяется сертифицированным оценщиком на рынке недвижимости и привлеченными им к работе экспертами.

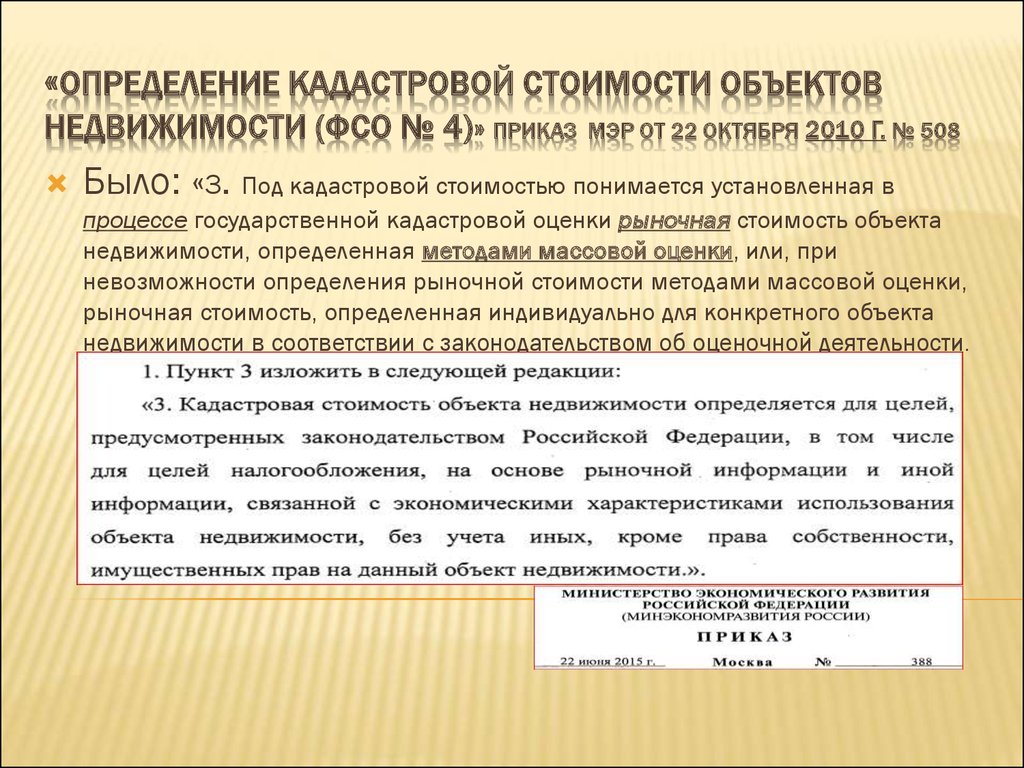

Понятие кадастровой стоимости

Право собственности на землю, ее целевое назначение, описание местоположения, виды разрешенной деятельности, кадастровые номера, качество земли и другая важная информация о земельных наделах подлежит систематизации. В этих целях Росреестр ведет ЕГРН.

В реестре содержатся и сведения о кадастровой оценке земли, в частности, итоговая стоимость каждого оцененного земельного участка (пп. 1 п. 5 ст. 8 , далее – ФЗ № 218).

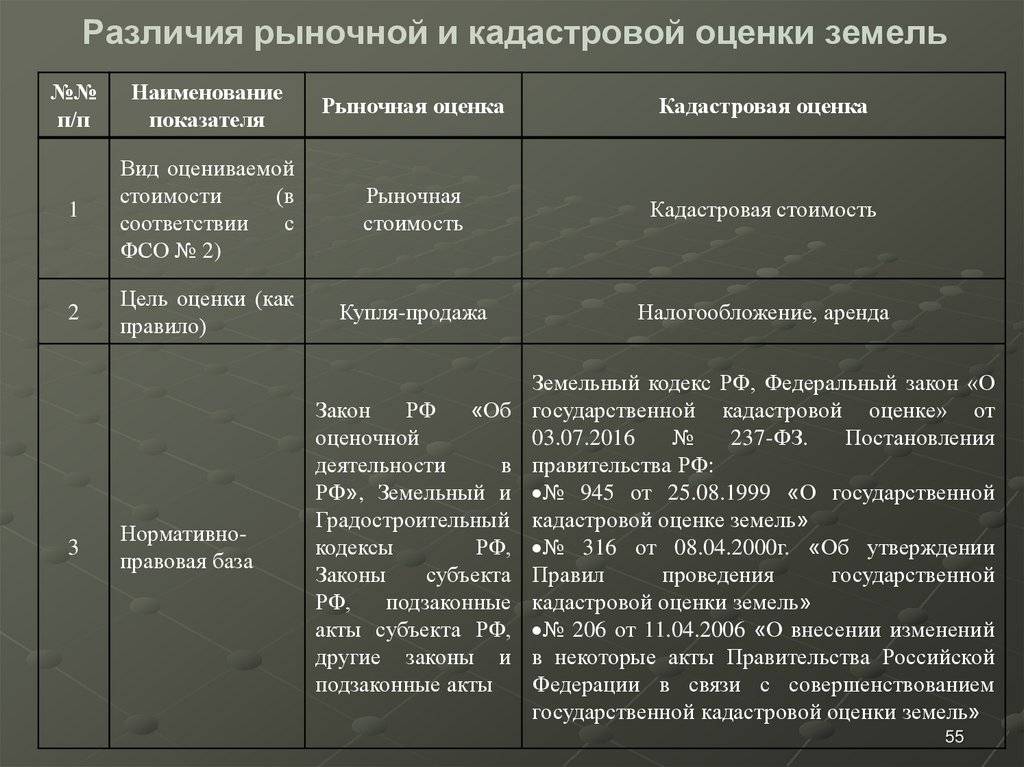

Кадастровой стоимостью (КС) земельных наделов, согласно ст. 3 (далее – ФЗ № 237) считается стоимость объекта, определенная в рамках кадастровой оценки с применением методов массового или индивидуального оценивания.

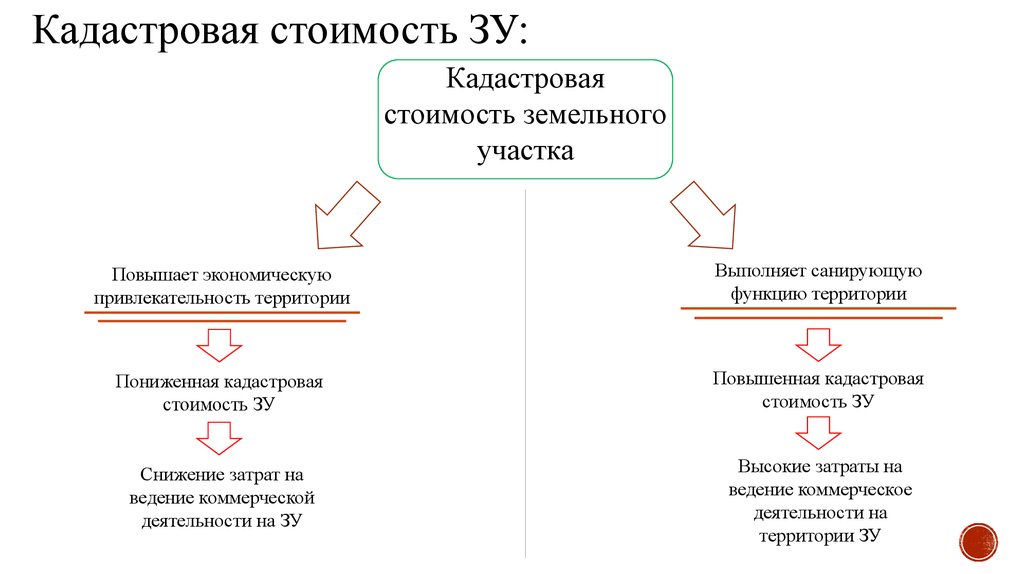

Цена максимально приближена к рыночной – это усредненный эквивалент суммы, на которую может претендовать владелец, если выставит надел на продажу на открытом рынке.

Однако информация о том, сколько стоит земля по кадастровой стоимости, используется отнюдь не для заключения сделок купли-продажи. Основная цель ее введения и учета – корректный расчет налогов и сборов.

Кадастровая стоимость используется как налоговая база для:

- расчета земельного налога;

- уплаты государственных пошлин и сборов при совершении сделок с землей;

- расчета выкупной стоимости или стоимости аренды государственных земель;

- расчета пошлин при оформлении земли в наследство;

- вычисления суммы налога при получении участка по договору дарения;

- других налогооблагаемых операций с земельными участками.

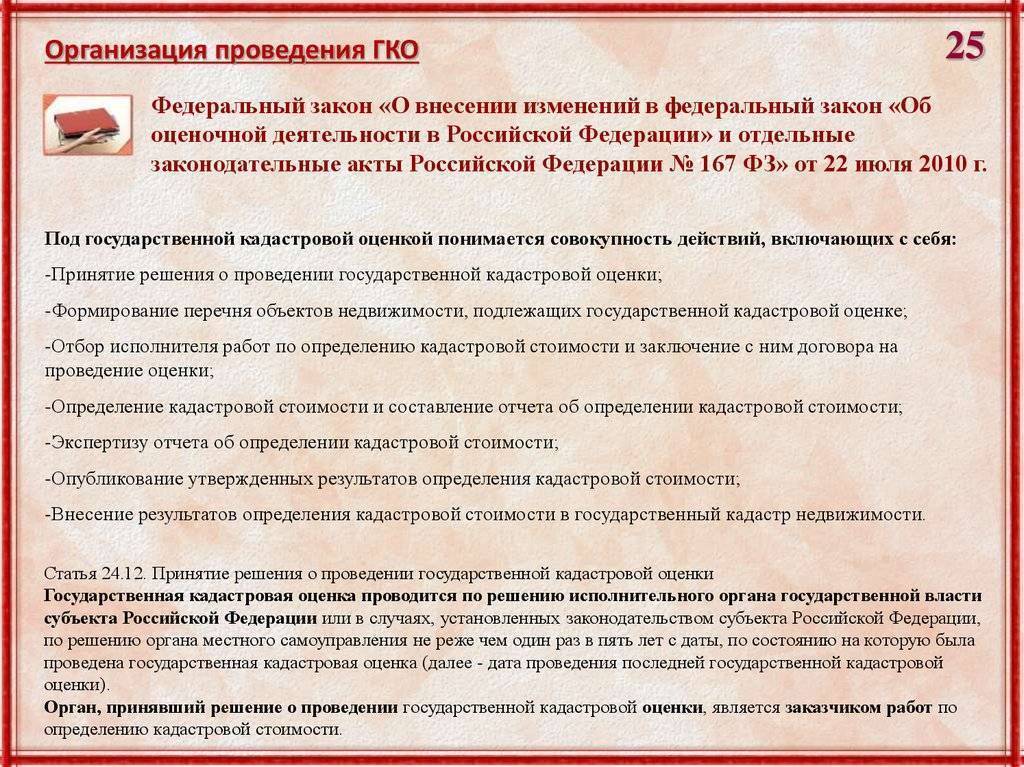

С 1999 года, когда введена кадастровая стоимость земли, этот показатель обязателен для целей налогообложения. Но поскольку решение о проведении оценки принимают власти регионов и муниципалитетов (ст. 24.12 Федерального закона от 29.07.1998 № 135 «Об оценочной деятельности в РФ», далее – ФЗ № 135), не во всех регионах определена стоимость земель.

Там, где оценка не проводилась, в целях налогообложения для физических лиц разрешается использовать инвентаризационную или нормативную цену.

Порядок проведения, модели оценки и прочие особенности установлены, в частности:

- , ст. 14, ст. 24.15 ФЗ № 135;

- Правилами, утв. Постановлением Правительства № 316 от 08.04.2000;

- ФСО № 4, утвержденным от 22.10.10 и другими нормативно-правовыми актами.

Прежде чем говорить о критериях, от которых зависит кадастровая оценка, предлагаем рассмотреть экологические факторы, влияющие на кадастровую оценку земли, но не отраженные в официальных нормах. Это, в частности:

- загрязненность окружающей среды, в том числе почвы, воздуха, грунтовых вод;

- наличие крупных промышленных объектов поблизости, мусорных полигонов;

- климатические особенности, в том числе засушливость, подтопления, наличие подземных вод, количество солнечных дней;

- иные природно-антропогенные факторы.

Многие оценщики уверены, что экологические факторы должны занимать центральное место в перечне условий для определения кадастровой цены.

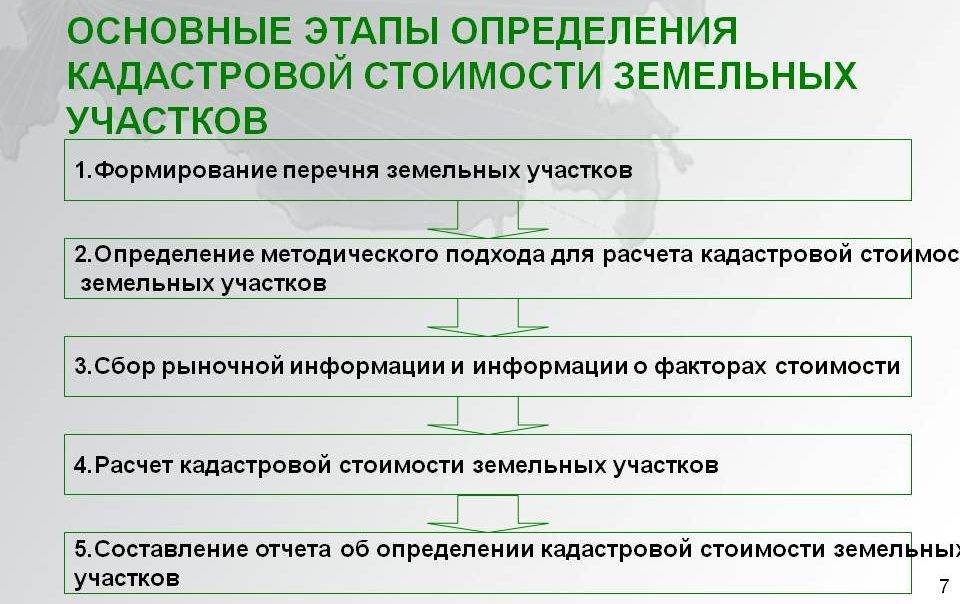

Как проводится оценка кадастровой стоимости — 5 основных этапов

Мы выяснили, кто проводит оценку кадастровой стоимости. Теперь рассмотрим на примере, как ее провести.

Современное законодательство сильно облегчило эту процедуру для простого потребителя. Вот ее 5 основных этапов.

Этап 1. Рассмотрение заявления собственника о постановке объекта на государственный учет

Представьте, что вы построили свой собственный частный дом, то есть возвели новый объект, сведения о котором в ЕГРН отсутствуют. После получения разрешения на ввод в эксплуатацию вам нужно обратиться в Росреестр для постановки дома на государственный учет. Сегодня это действие совершают одновременно с присвоением кадастрового номера. Вам не нужно два раза обращаться с заявлением.

Все документы внимательно изучат специалисты и проверят достоверность указанных в них сведений. Кадастровые инженеры проведут все необходимые замеры объекта, на основании которых позже по специальным методикам будет определена кадастровая стоимость дома. О ней речь идет в нашем отдельном материале. А на этом этапе принимают лишь решение о ее проведении и утверждают его.

Этап 2. Подготовка списка объектов, которые подлежат оценке

Так как для постановки на учет определены небольшие сроки, за это время не всегда возможно провести кадастровую оценку. В связи с этим Росреестр формирует списки объектов, которые будут оценены в порядке очереди. В нем содержатся основные сведения как о новых объектах недвижимости, так и о тех, по которым подошли сроки проведения очередной оценки.

Сведения об объекте:

- тип объекта;

- технические характеристики;

- кадастровый номер;

- адрес;

- собственник.

Этап 3. Проведение экспертизы

Так как пока специальные бюджетные учреждения не созданы, то на оценку рыночной стоимости старых объектов введен мораторий до 2020 года. Новые объекты оценивает Росреестр в составе комиссии из сотрудников. В методике учитывается средняя цена по региону на подобные объекты, что делает стоимость максимально приближенной к рыночной.

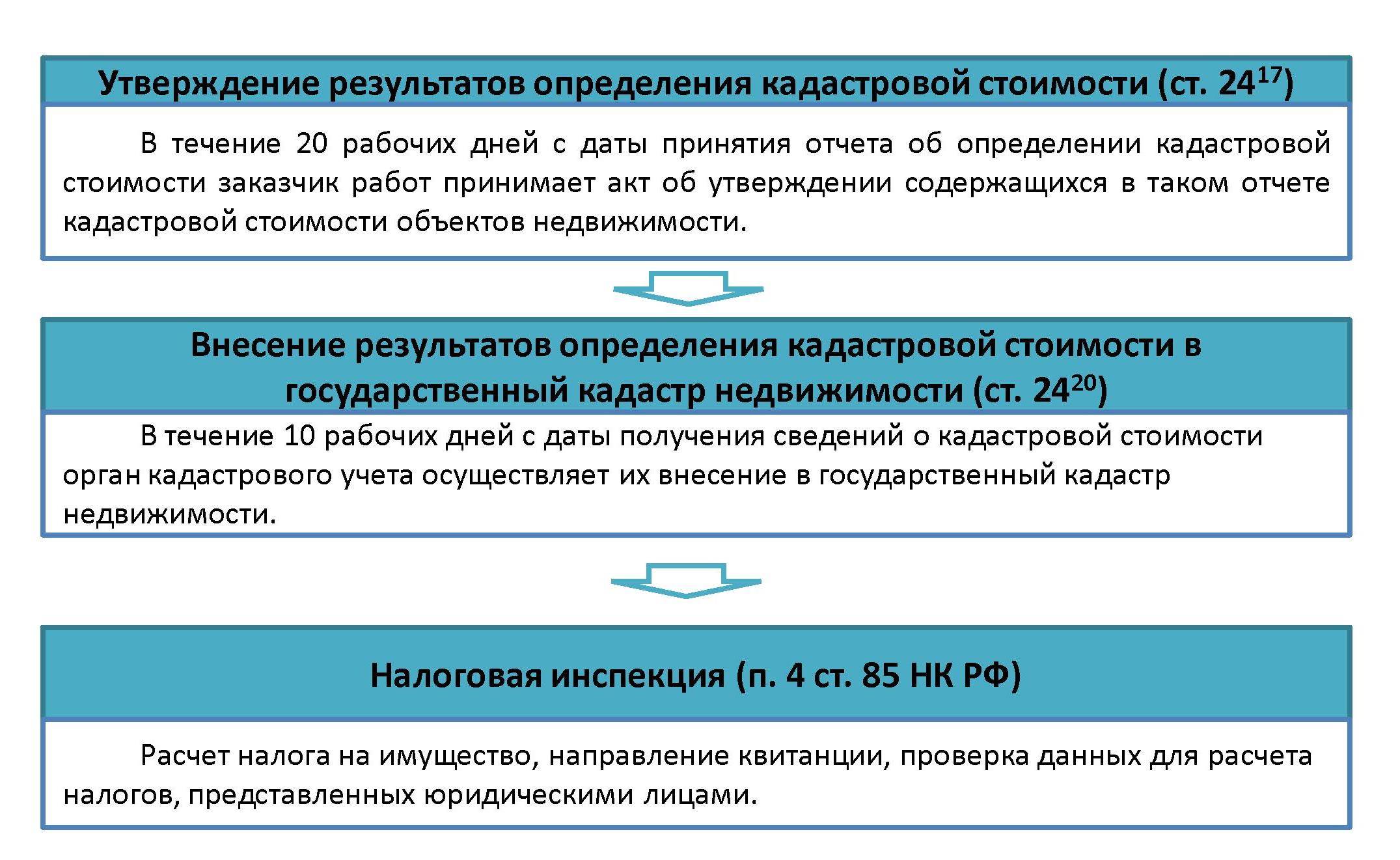

Этап 4. Регистрация кадастровой стоимости

После того как будут проведены все расчеты, сведения о кадастровой стоимости вносят в ЕГРН. Это обязанность все тех же сотрудников Росреестра. Вам уже не о чем не нужно беспокоиться. С этого момента в базе данных есть вся информация об объекте.

Поэтому в выписке из ЕГРН будет содержаться информация и о кадастровой стоимости жилья. О том, что это такое, читайте в нашей отдельной статье.

Этап 5. Выдача справки о стоимости объекта собственнику

Любой собственник (и не только он) вправе получить справку о кадастровой стоимости объекта в режиме онлайн по адресу на сайте Росреестра. Там есть специальное поле, куда нужно вписать адрес или кадастровый номер. В результате вы получите информацию об объекте с указанием его стоимости. Также выписку можно получить через МФЦ и непосредственно при обращении в Росреестр.

Еще удобнее получать такие сведения на сайте ЕГРП 365. В отображении на сайте такая информация бесплатна. Там есть форма поиска, а также образцы документов, которые на платной основе компания предоставляет клиентам. Выписка о кадастровой стоимости без печати стоит 290 рублей. Выписка из ЕГРН в электронном виде — 890 рублей, а с печатью Росреестра уже 4690 рублей.

Как взять участок у сельсовета?

От чего зависит процент?

Величине земельного налога и расчету процента полностью посвящена 394 статья Налогового Кодекса РФ. В ней приведены ее предельные значения:

- 0,3% — в отношении садоводческих, огородных, сельскохозяйственных земель, а также участков, которые располагаются под жилым фондом или ограничены в обороте;

- 1,5% — во всех иных случаях.

В некоторых регионах средняя ставка налога повышается на коэффициент. Как правило, это касается курортных областей.

Коэффициент напрямую зависит от рекреационного значения земель:

Коэффициент напрямую зависит от рекреационного значения земель:

- Ставропольский край – от 3,7 до 7;

- Краснодарский край – от 4 до 8;

- Московская область – от 2,5 до 4;

- Санкт-Петербург и Ленинградская область – от 2,5 до 4;

- Калининградская область – от 3 до 5;

- Приморье – от 2 до 3.

Метод остатка

Метод применяется для оценки застроенных и незастроенных земельных участков. Условие применения метода – возможность застройки оцениваемого земельного участка улучшениями, приносящими доход. Метод предполагает следующую последовательность действий: расчет стоимости воспроизводства или замещения улучшений, соответствующих наиболее эффективному использованию оцениваемого земельного участка; расчет чистого операционного дохода от единого объекта недвижимости за определенный период времени на основе рыночных ставок арендной платы; расчет чистого операционного дохода, приходящегося на улучшения, за определенный период времени как произведения стоимости воспроизводства или замещения улучшений на соответствующий коэффициент капитализации доходов от улучшений; расчет величины земельной ренты как разности чистого операционного дохода от единого объекта недвижимости за определенный период времени и чистого операционного дохода, приходящегося на улучшения за соответствующий период времени; расчет рыночной стоимости земельного участка путем капитализации земельной ренты. Метод допускает также следующую последовательность действий: расчет стоимости воспроизводства или замещения улучшений, соответствующих наиболее эффективному использованию оцениваемого земельного участка; расчет чистого операционного дохода от единого объекта недвижимости за определенный период времени на основе рыночных ставок арендной платы; расчет рыночной стоимости единого объекта недвижимости путем капитализации чистого операционного дохода за определенный период времени; расчет рыночной стоимости земельного участка путем вычитания из рыночной стоимости единого объекта недвижимости стоимости воспроизводства или замещения улучшений. Чистый операционный доход равен разности действительного валового дохода и операционных расходов. При этом из действительного валового дохода вычитаются только те операционные расходы, которые, как правило, несет арендодатель. Действительный валовой доход равен разности потенциального валового дохода и потерь от простоя помещений и потерь от неплатежей за аренду. Потенциальный валовой доход равен доходу, который можно получить от сдачи всей площади единого объекта недвижимости в аренду при отсутствии потерь от невыплат арендной платы. При оценке земельного участка арендные ставки за пользование единым объектом недвижимости рассчитываются на базе рыночных ставок арендной платы (наиболее вероятных ставок арендной платы, по которым объект оценки может быть сдан в аренду на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине ставки арендной платы не отражаются какие-либо чрезвычайные обстоятельства). Для пустующих и используемых собственником для собственных нужд помещений также используются рыночные ставки арендной платы. В потенциальный доход включаются и другие доходы, получаемые за счет неотделимых улучшений недвижимости, но не включенные в арендную плату. Величина операционных расходов определяется исходя из рыночных условий сдачи в аренду единых объектов недвижимости. Операционные расходы подразделяются на: постоянные – не зависящие от уровня заполняемости единого объекта недвижимости, переменные – зависящие от уровня заполняемости единого объекта недвижимости и расходы на замещение элементов улучшений со сроком использования меньше чем срок использования улучшений в целом (далее – элементов с коротким сроком использования). В состав операционных расходов не входят амортизационные отчисления по недвижимости и расходы по обслуживанию долговых обязательств по недвижимости. Расчет расходов на замещение элементов улучшений с коротким сроком использования производится путем деления суммы затрат на создание данных элементов улучшений на срок их использования. В процессе выполнения данных расчетов целесообразно учитывать возможность процентного наращивания денежных средств для замены элементов с коротким сроком использования. Управленческие расходы включаются в состав операционных расходов независимо от того, кто управляет объектом недвижимости – собственник или управляющий. При расчете коэффициента капитализации для улучшений земельного участка следует учитывать наиболее вероятный темп изменения дохода от улучшений и наиболее вероятное изменение стоимости улучшений (например, при уменьшении стоимости улучшений – учитывать возврат капитала, инвестированного в улучшения).

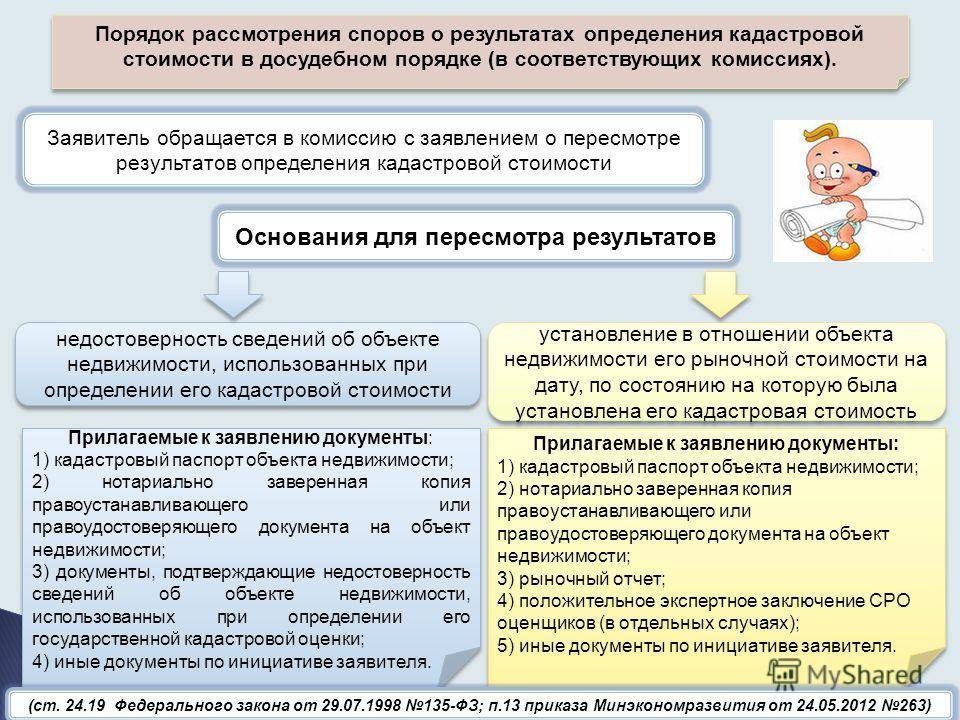

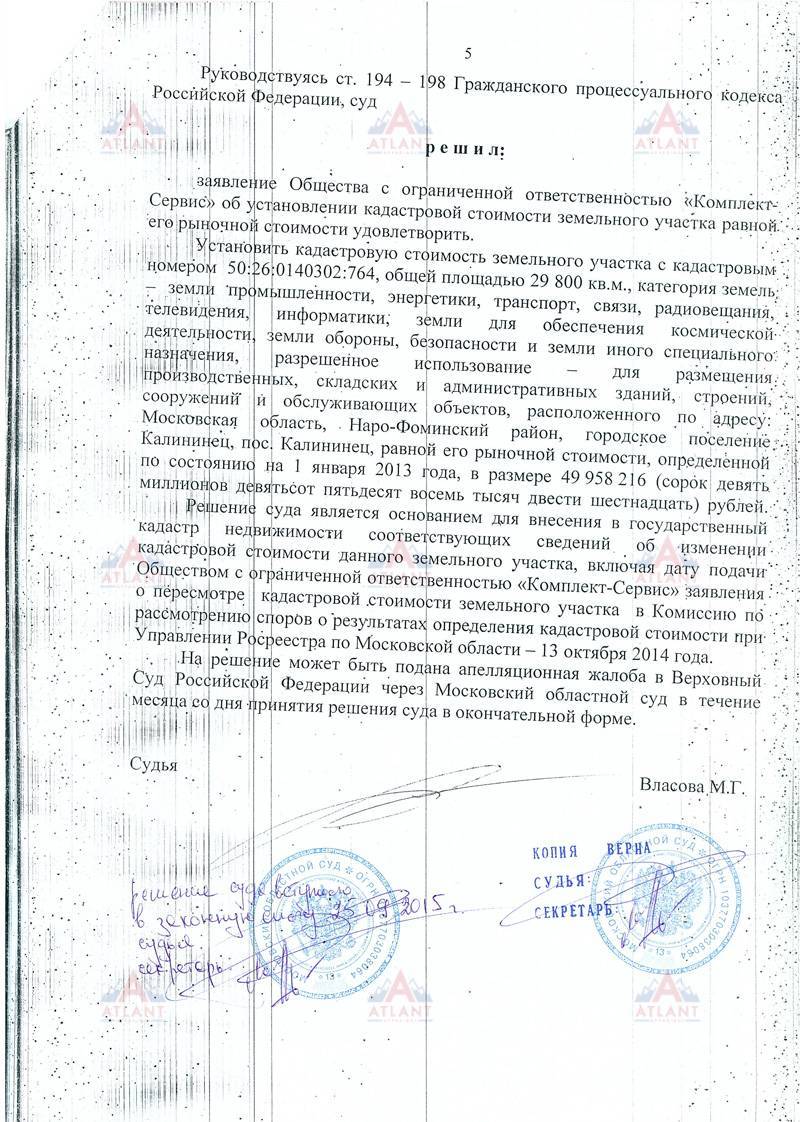

Что делать, если кадастровая стоимость определена ошибочно

Если собственнику кажется, что в кадастровом паспорте или выписке обозначена слишком высокая сумма, можно попытаться оспорить ее. Можно обратиться в соответствующий орган, если дом, земля или квартира имеют приличную стоимость. Тогда есть смысл требовать, чтобы стоимость пересчитали.

Налог на имущество необходимо платить каждый год. Он составляет 0,1% от кадастровой стоимости. А если разница между ней и фактической (рыночной) ценой объекта составляет несколько миллионов, естественно, собственнику не захочется платить лишние деньги.

Особенно в таком случае страдают предприниматели, так как на их долю приходятся самые высокие налоги. Так, если владелец коммерческой недвижимости захочет продать объект, ему придется заплатить 20% от ее кадастровой стоимости.

Если есть подозрение, что при установлении кадастровой стоимости были использованы неверные сведения, в процессе были допущены ошибки, можно потребовать ее пересмотра. Также свое недовольство результатами оценки может выразить гражданин, предприниматель или организация, считающие, что показатель сильно завышен. По сравнению с рыночной ценой квартиры или здания под магазин кадастровая стоимости должна быть ниже, в некоторых случаях разница может быть довольно весомой.