Методы оценки в чем отличия?

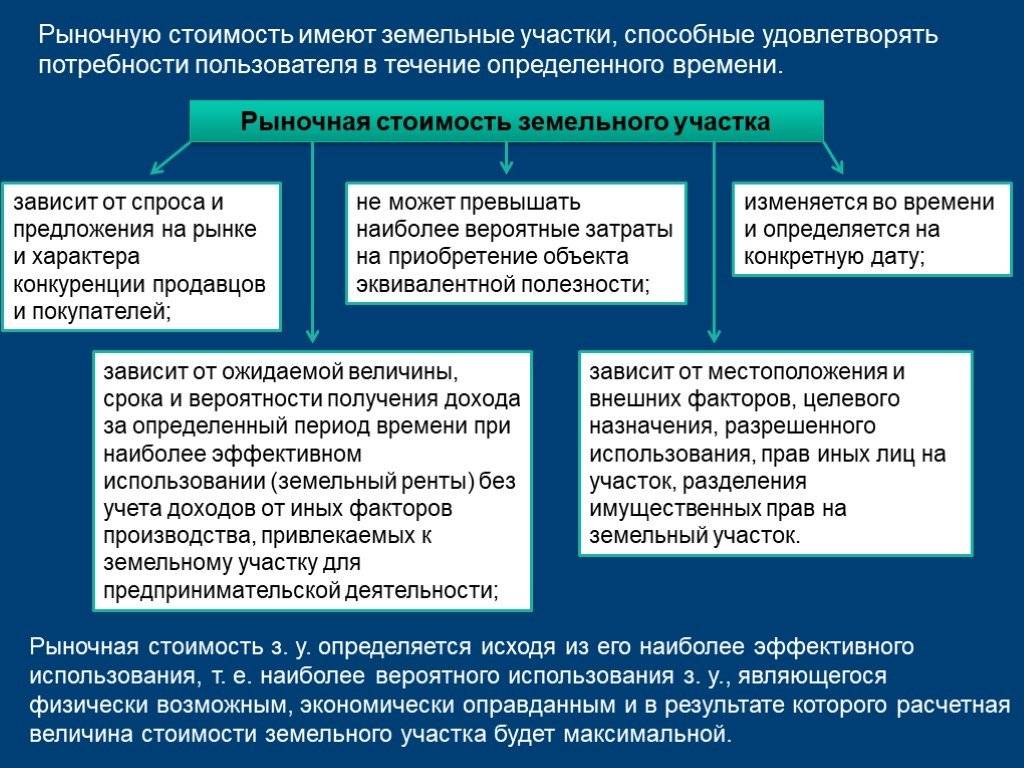

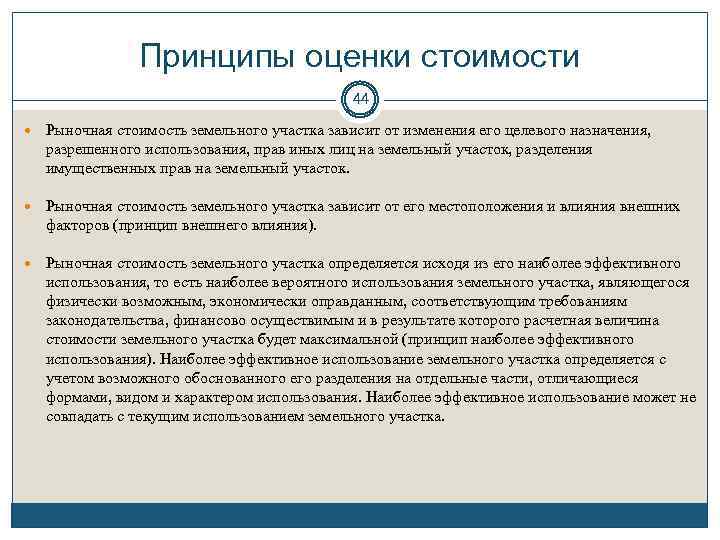

Перед тем как рассматривать какие основные методы оценки стоимости земли применяются, нельзя не упомянуть и о 5 важных факторах, которые могут, в свою очередь, влиять на стоимость земельных участков в современных условиях рынка:

- спрос на рынке на конкретные участки;

- месторасположение земли в т. ч. транспортная доступность и окружение;

- пригодность или перспективность земельного участка (климат, зонирование, экологические, инженерно-геологические и прочие параметры);

- юридическая доступность участка – отсутствие каких-либо ограничений, обременений и запретов со стороны действующего законодательства;

- доходность – дисконтирование ожидаемых в будущем доходов с учетом возможных рисков планируемых инвестиций.

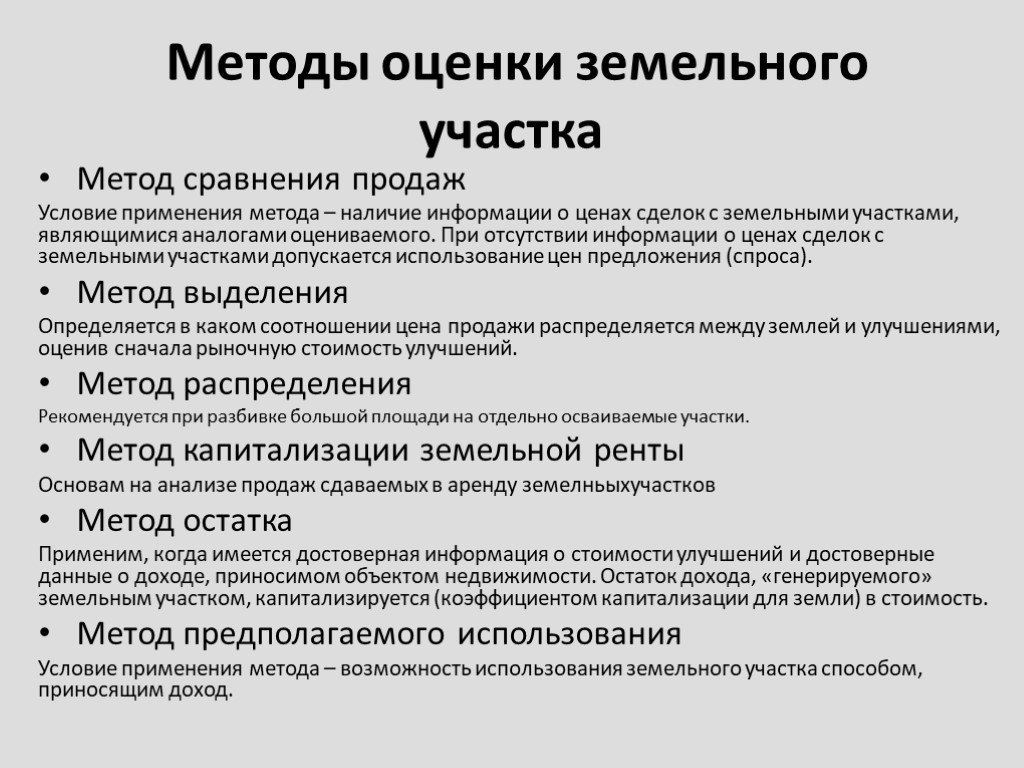

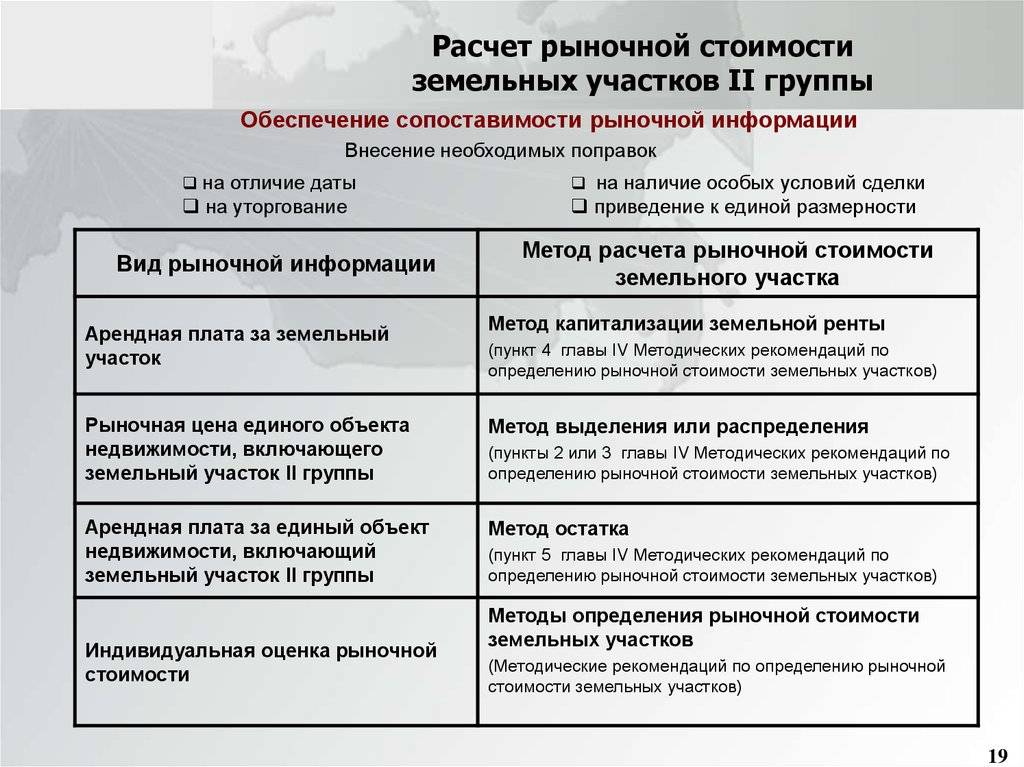

Рыночные методы оценки

В основу данных методов положена информация и данные реального рынка недвижимости. Согласно методическим рекомендациям Минимущества РФ применяются следующие методы оценки рыночной стоимости земли:

- метод распределения;

- метод остатка;

- метод сравнения;

- метод капитализации;

- метод выделения;

- метод разбивки.

Рассмотрим более подробно особенности каждого из вышеперечисленных методов.

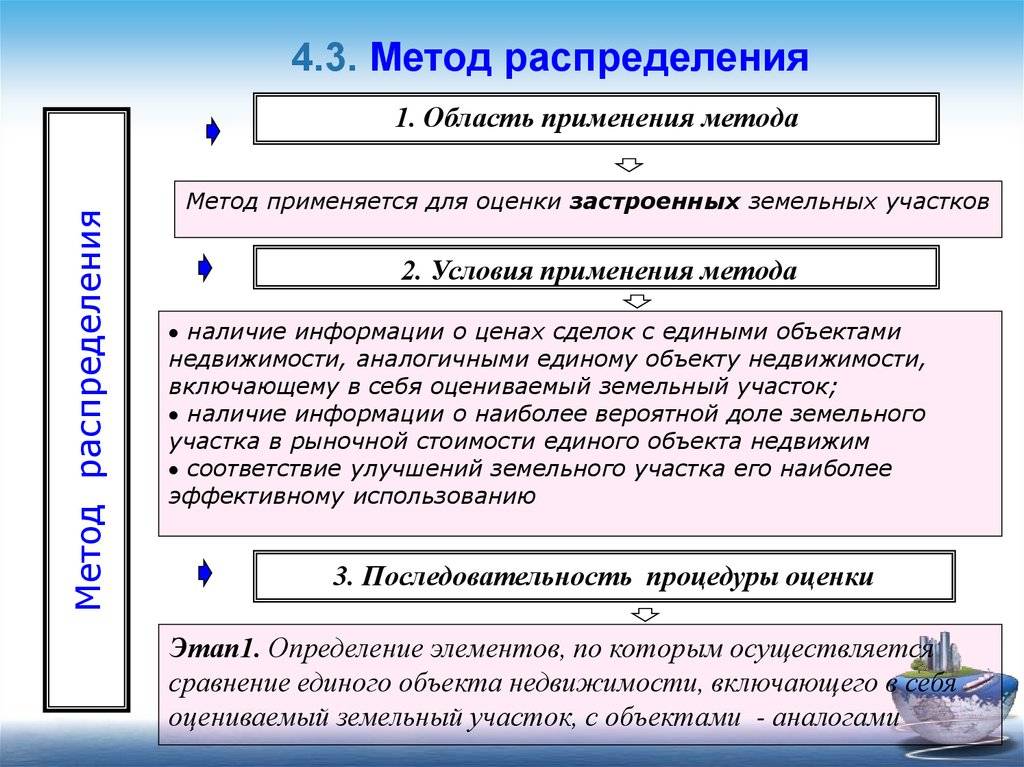

Метод распределения

Определения стоимости земли основано на принципе соотношения стоимости земельного участка и имеющихся на нем улучшений (построек). Именно поэтому этот метод оценки еще называют методом соотношения.

Следует отметить, что без наличия достоверных статистических данных применить этой метод на практике довольно сложно и значения стоимости получаются больше ориентировочными. Наиболее достоверное соотношение стоимости получается только для новых построек.

Метод остатка

Применяется данный метода для оценки стоимости земельных участков, в том случае если существует возможность их застройки с целью получения дохода. Стоимость определяется как часть капитализации общего дохода, относящегося только к земельному участку, а сам расчет происходит через норму капитализации земли.

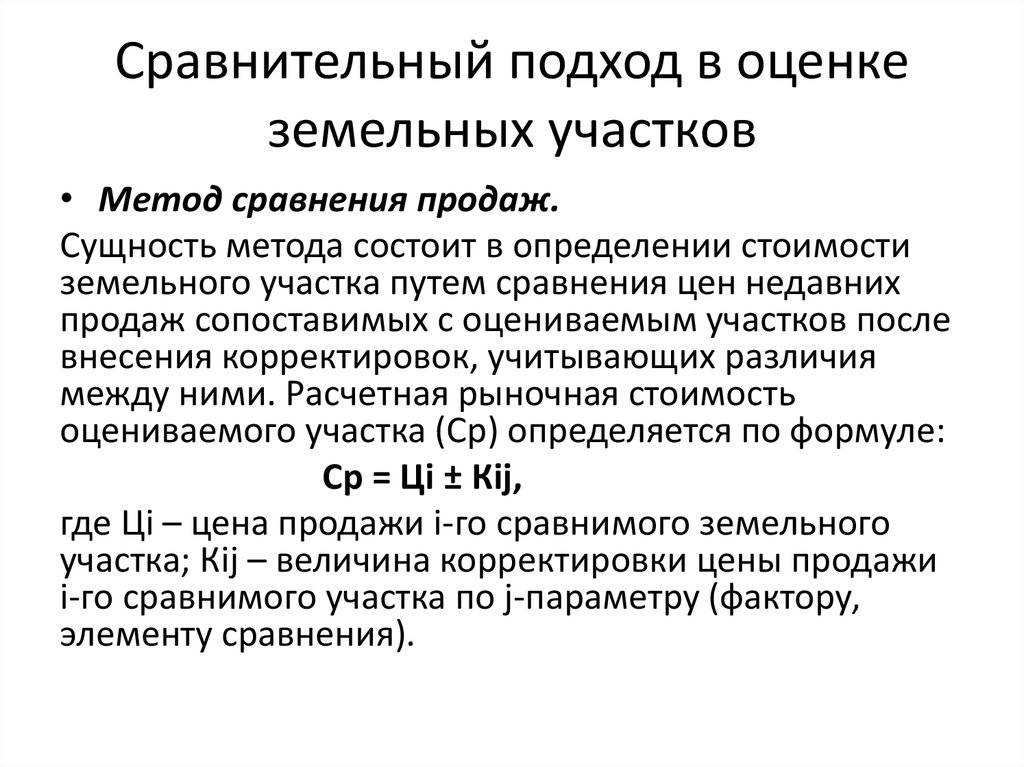

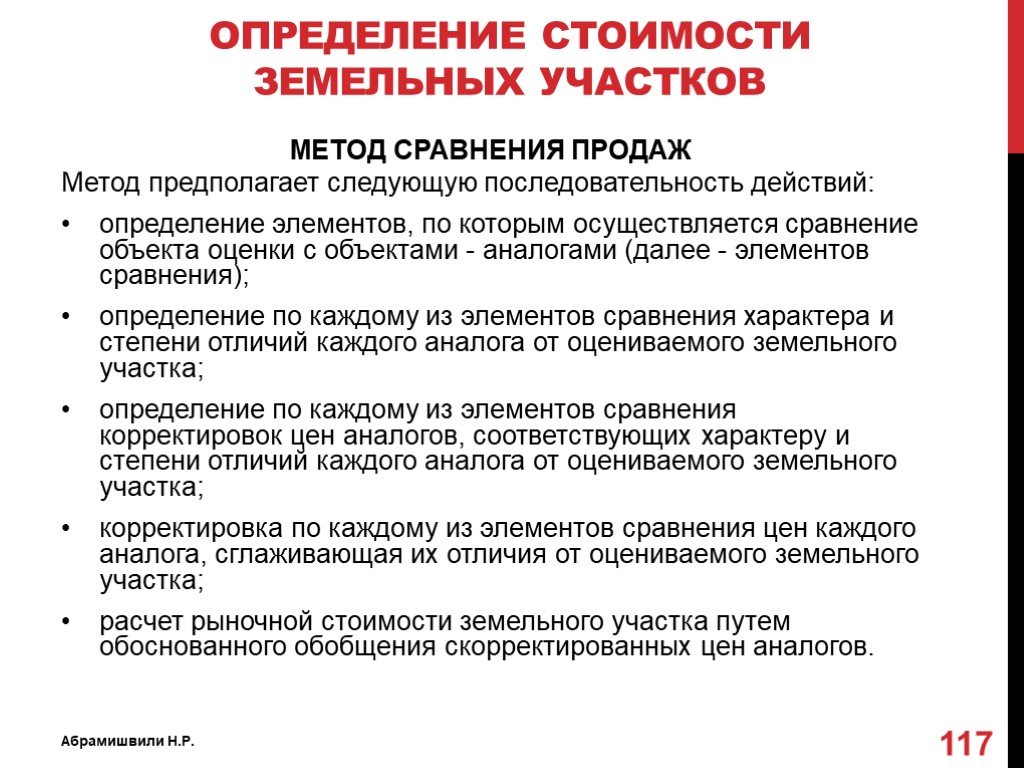

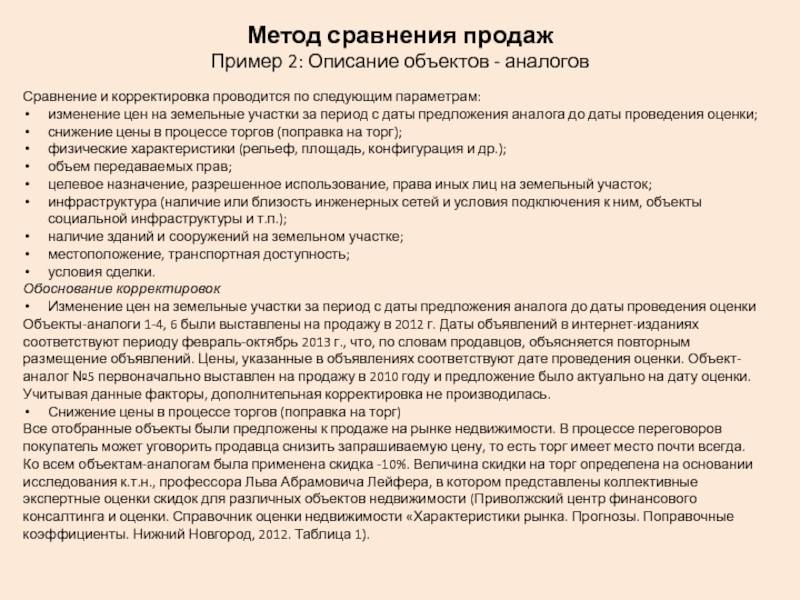

Метод сравнения

Главный плюс данного метода – это простота проведения оценки.

Его также можно назвать методом широкого применения, потому что он используется:

- для оценки свободных земельных участков;

- для определения стоимости предположительно свободных участков.

Базируется метод на сравнении цен продаж аналогов и внесения корректировок в зависимости от месторасположения, условий зонирования, экономических и прочих характеристик конкретного участка земли.

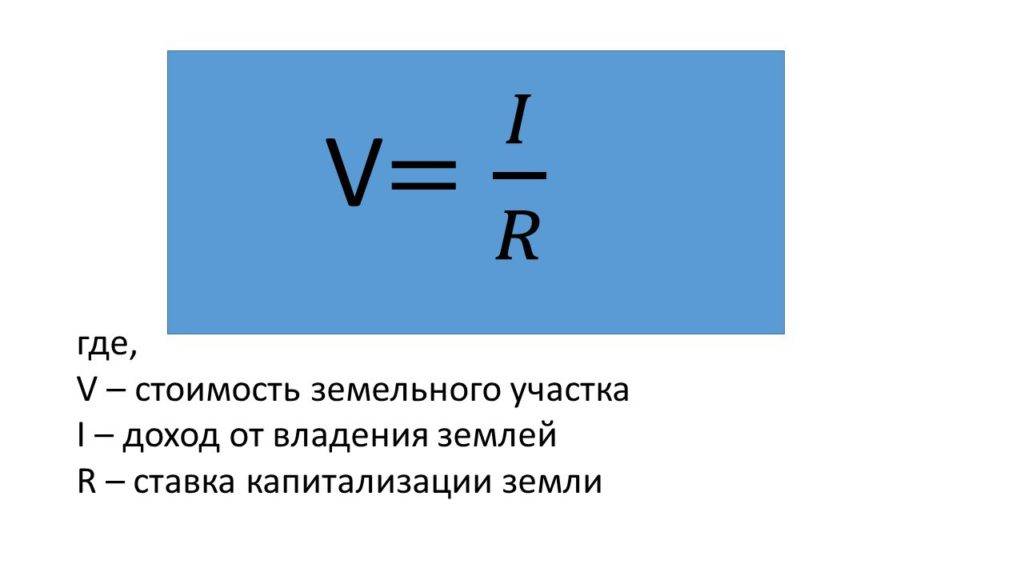

Метод капитализации

Стоимость земельного участка определяется как величина будущих доходов в виде арендной платы за данный объект недвижимости. Расчетная формула указана ниже на рисунке.

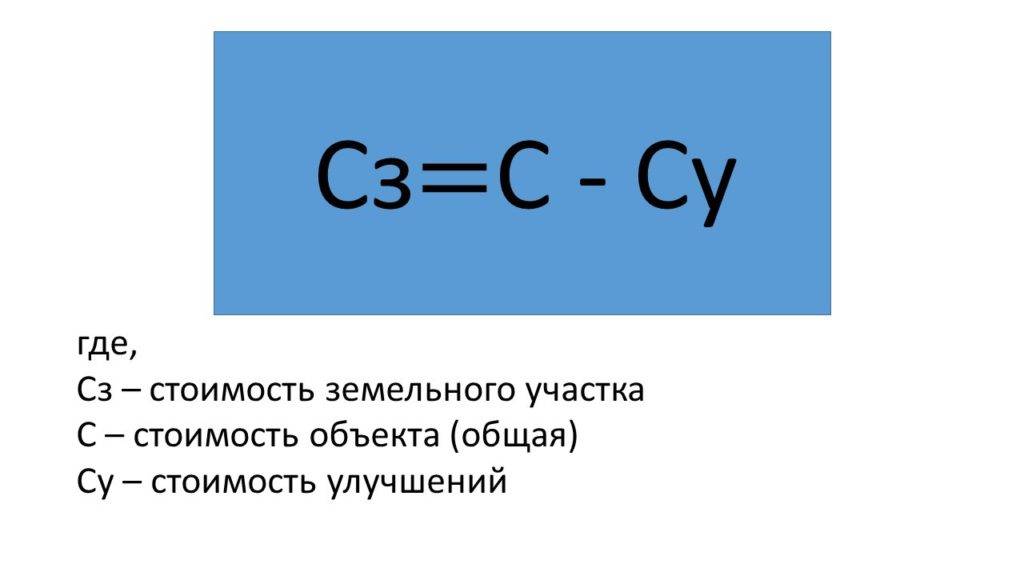

Метод выделения

Объектом оценки данного метода в основном являются уже застроенные участки, если вклад застроек в общую стоимость объекта недвижимости не очень велик.

Стоимость земли определяется по следующей расчетной формуле:

Формула определения стоимости земли

Формула определения стоимости земли

Метод разбивки

Применяется метод разбивки только для оценки земельных участков, подлежащих последовательному их освоению.

Определение стоимости проходит в 3 ключевых этапа:

- определяется количество и размер индивидуальных частей (участков) и рассчитывается стоимость уже освоенных участков по методу сравнения продаж;

- составляется график освоения и делается расчет планируемых затрат;

- размер суммарной прибыли, планируемой к получению после полного освоения все участков корректируется на общий размер затрат, связанных с этим процессом.

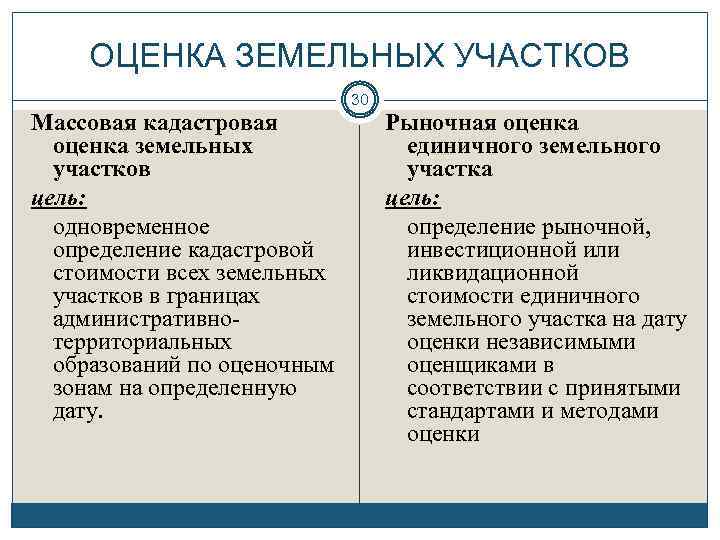

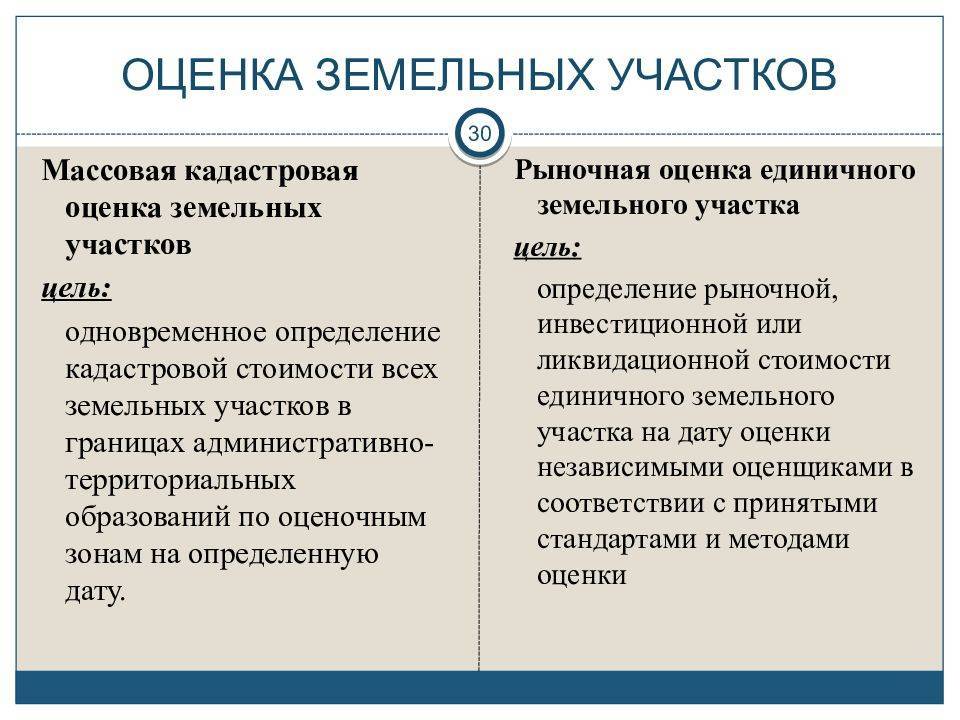

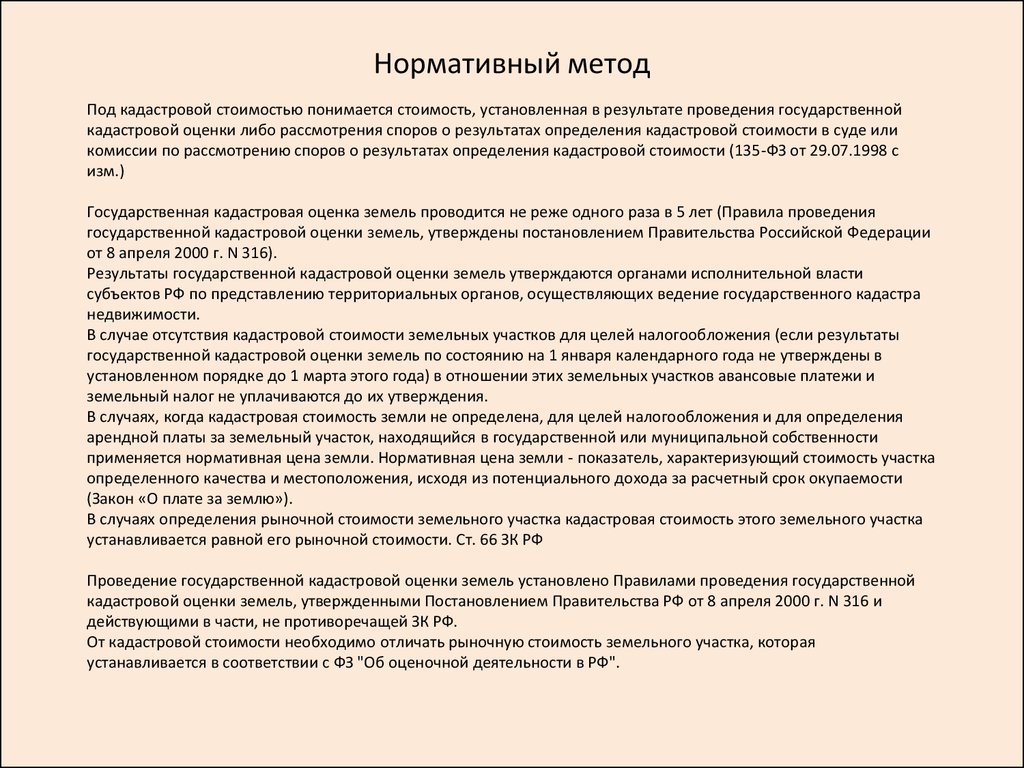

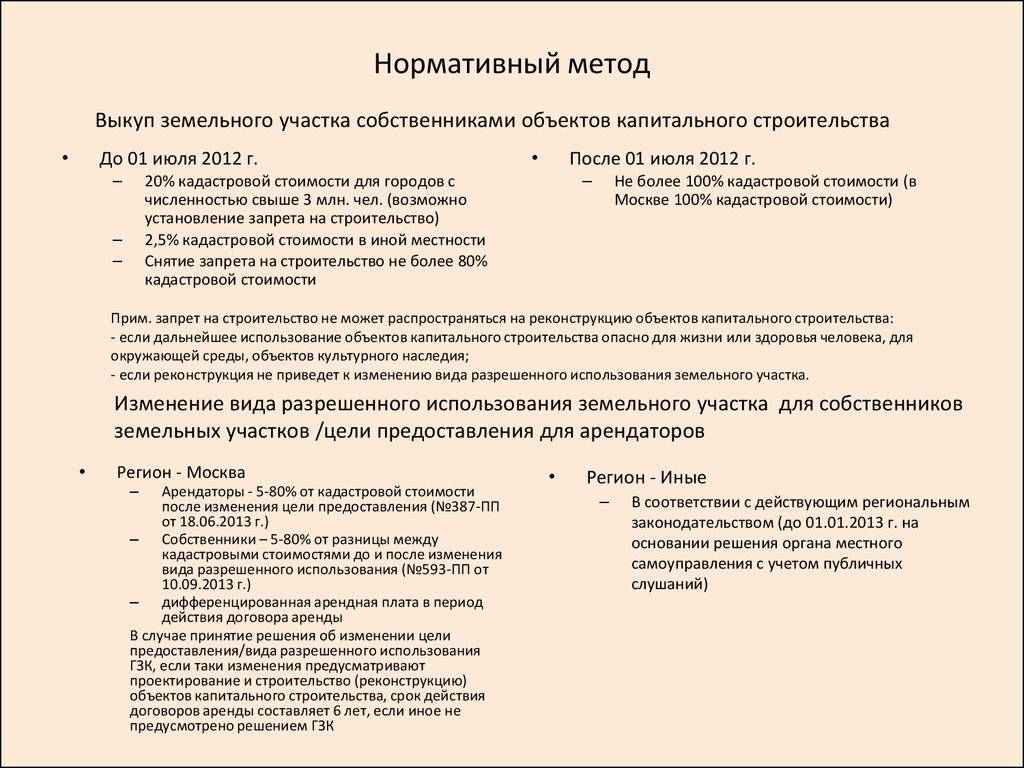

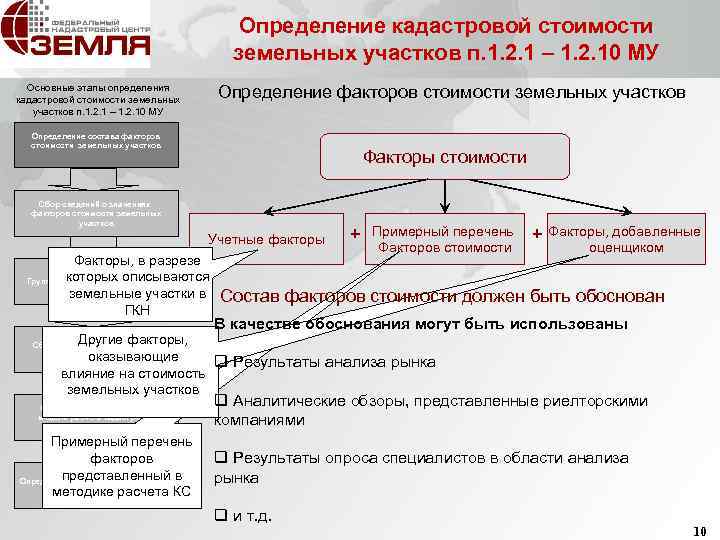

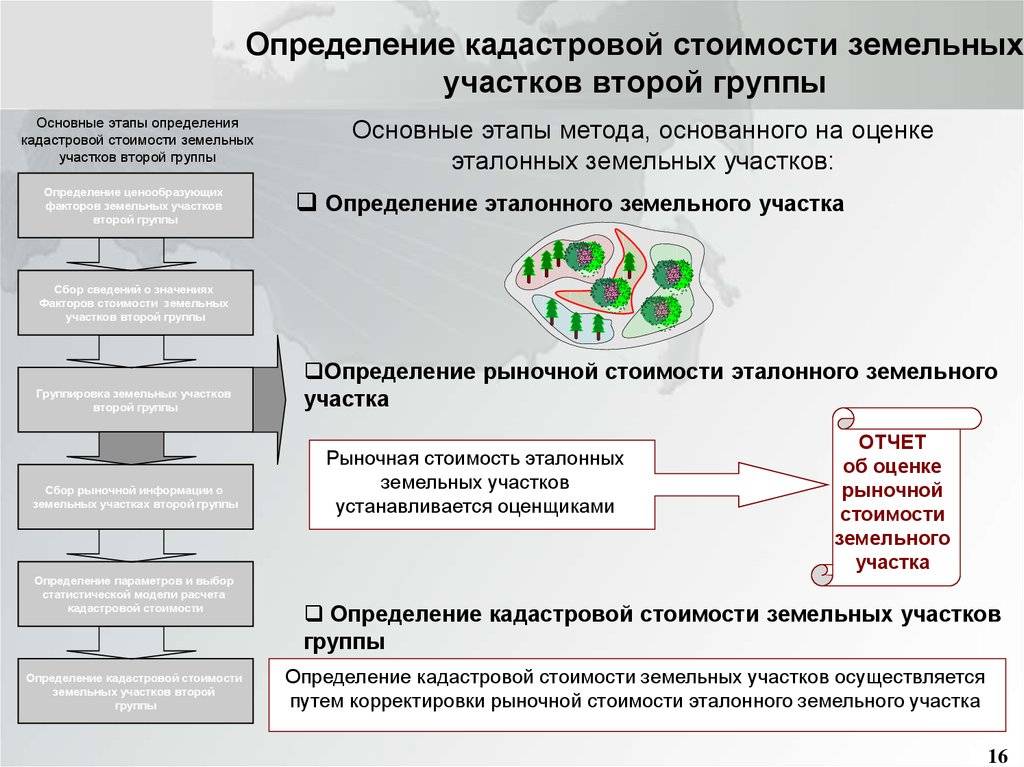

Нормативные методы

Суть данных методов – это определение нормативной стоимости земельных участков. Нормативная стоимость земли фиксируется в Земельном кадастре, по этой причине данные методы еще называют кадастровой оценкой.

Выделим несколько основных примеров сделок, где могут применяться методы кадастровой оценки земель:

- при выкупе или передаче государственной земли в частную собственность;

- установление долевой собственности на участок земли;

- при передаче по наследству или дарение;

- оформление кредита под залог земельного участка;

- в случае изъятия земли для государственных нужд.

Подводя итог, следуют подчеркнуть главное: только комплексное применение на практике всех вышеуказанных методов оценки стоимости земельных участков сможет дать инвестору объективную картину и наиболее точный расчет эффективности планируемых им капиталовложений в тот или иной объект недвижимости.

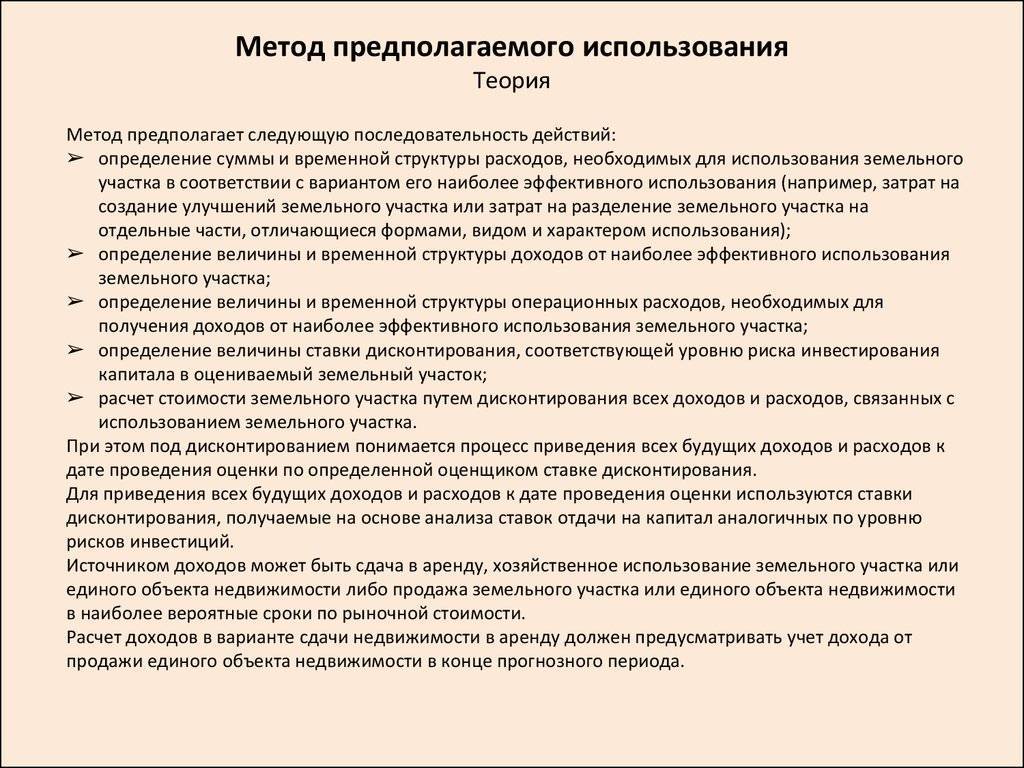

Метод предполагаемого использования

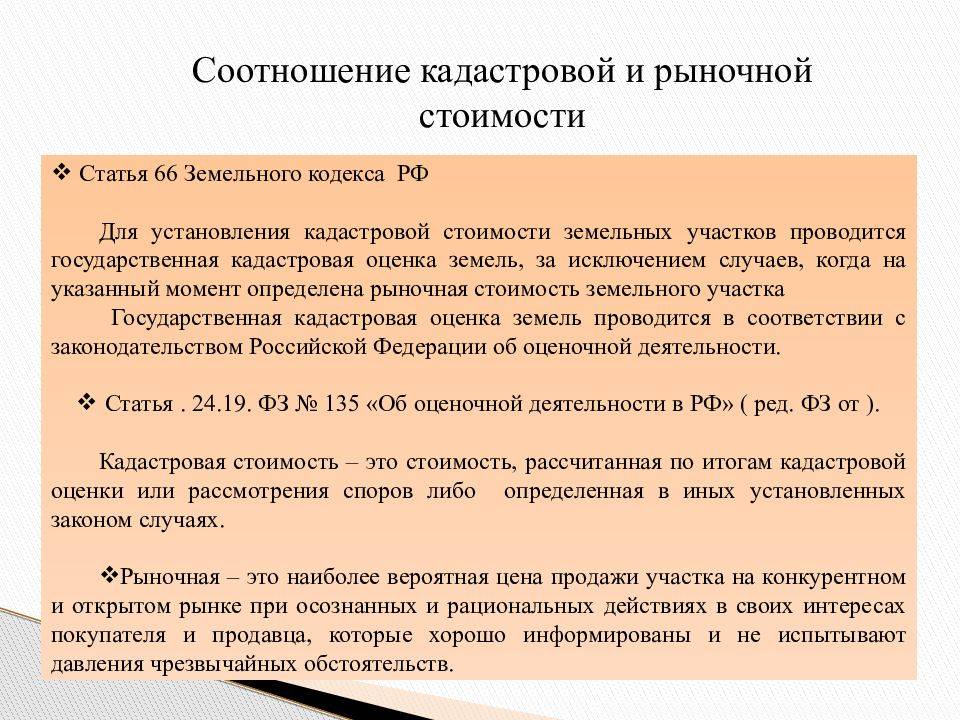

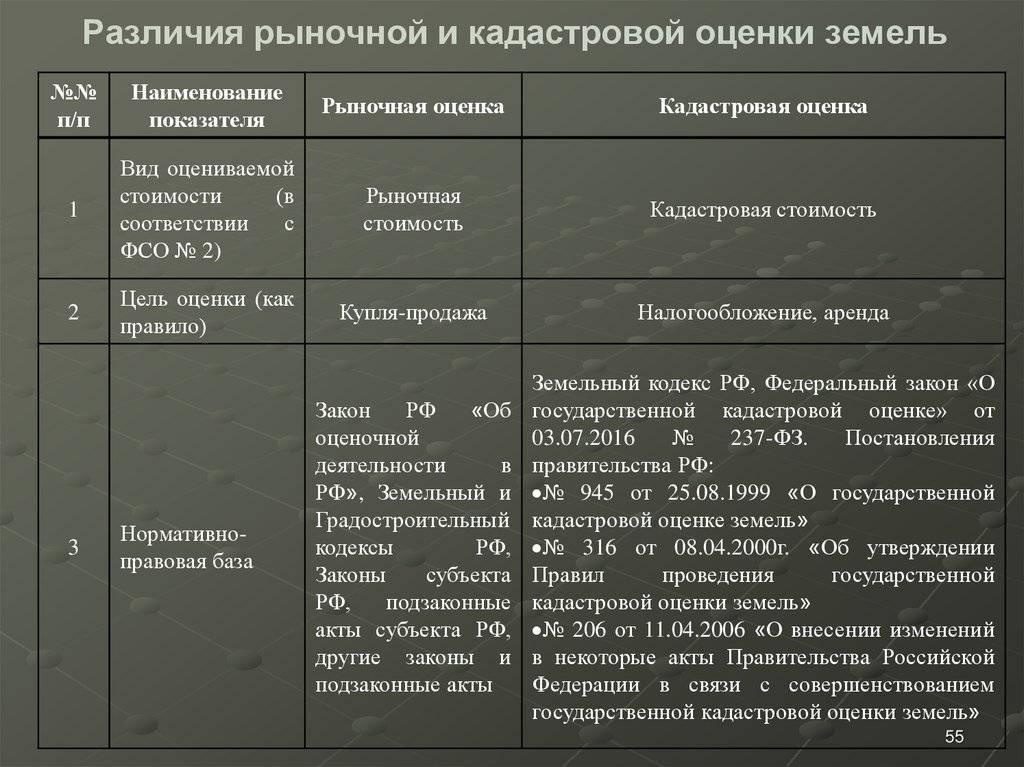

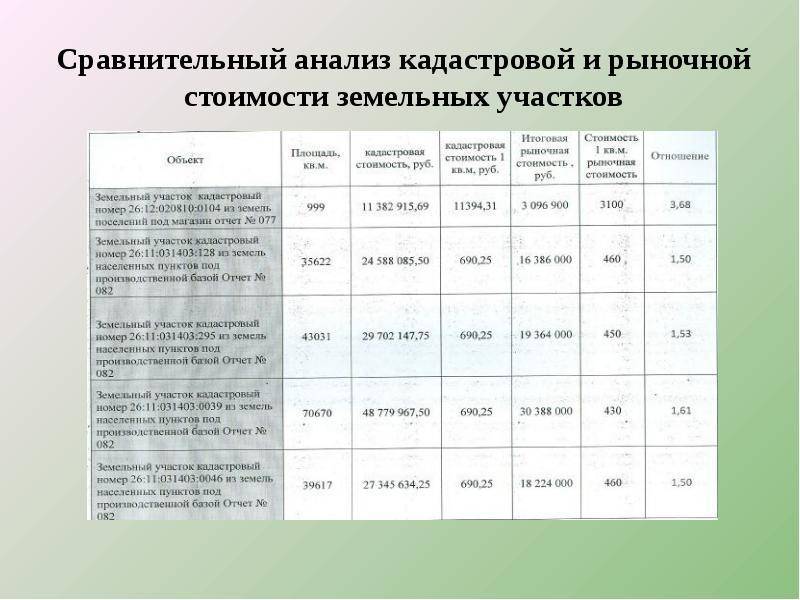

Принципиальная разница между кадастровой и рыночной стоимостью

Итак, есть ли принципиальная разница между двумя стоимостями, или просто есть разное название, а суть одна?

Ответ однозначный: разница есть и заключается она в том, что кадастровая стоимость почти не учитывает изменчивость рынка и внешние факторы влияния, когда рыночная стоимость такие факторы учитывает.

И, несмотря на то, что многие представители власти утверждают о том, что кадастровая стоимость – это прекрасная альтернатива рыночной, это не так. Эти показатели очень часто абсолютно разные и на это есть свои причины.Главные причины, которые объясняют различия между кадастровой и рыночной стоимостью земли:

- Цена рынка всегда является актуальной, она учитывает все негативные и положительные факторы влияния, поэтому только в течение года данный показатель может весьма отличаться. Кадастровая же стоимость утверждается на достаточно долгий период и не учитывает сезонные тенденции рынка, цикличность экономических процессов и т.д.;

- Кадастровая стоимость абсолютно не гибкий показатель, он не может измениться даже при кардинальном изменении рыночной стоимости объекта. Даже при резком снижении спроса на объект, собственник заплатит столько, сколько насчитала ему налоговая служба;

- Стоимость в соответствие с кадастром всегда за основу берет материальный анализ, а вот рыночная анализирует и конкурентоспособность других земельных участков, предлагающихся на рынке;

- Стоимость кадастровая может очень просто иметь необоснованное завышение, поскольку, как показывает практика, есть множество неточностей в методике ее расчета.

Нередко можно встретить такую ситуацию, когда реальная стоимость объекта, то есть рыночная цена, ниже той, которая указана в соответствие с кадастровой оценкой. Многие люди недоумевают, как такое может быть, но таким фактам есть вполне обоснованное объяснение:

- Для начала помним, что именно кадастровая стоимость является налогооблагаемой базой для расчета земельного налога. Следовательно, чем она больше, тем больше поступлений будет зачислено в бюджет. И если ошибка в расчете будет найдена, то очень редко она может вести к уменьшению цены объекта, а не к ее увеличению;

- Кроме того, большинство стоимостей, внесенных в базу, являются результатом оценки объекта тогда, когда в России наблюдался пик спроса на такие объекты, следовательно, стоимость была высокой. Если сравнивать динамику цены на аналогичные объекты тогда и сейчас, то сейчас она может быть в разы ниже;

- Также кадастровая стоимость может быть ошибочно повышена за счет того, что рядом с данным объектом находятся определенные объекты инфраструктуры. При анализе это может существенно повысить цену, хотя объективно никакого влияния данная инфраструктура в конкретном случае не будет иметь.

Другими словами, факторов, почему кадастровая стоимость может быть больше рыночной много, другое дело, что обычным налогоплательщикам от этого не легче. Конечно, представители ФНС и других органов власти понимают данные проблемы и хоть как-то пытаются их решить, например, вводя поправочные рыночные коэффициенты. Но такие коэффициенты применяются не всегда и не везде, а поэтому необходимо кардинально что-то менять в данной методике расчета

Это очень важно, поскольку именно данный показатель используется и при приватизации объектов, и при передаче его в залоговое имущество, и при продаже и т.д. Почти всегда используется именно кадастр, а не рынок

И если ничего не изменить в данной системе, то простые граждане и предприятия продолжат платить больше, чем им положено в современных реалиях.

Прочтите также: Оценка кадастровой стоимости земельного участка в 2018 году

2018, Про сад и дом. Все права защищены.

Возможность переоценки

Если собственник считает, что кадастровая стоимость является завышенной, он может обратиться с запросом на проведение переоценки.

Основанием должно служить изменение причины, приведшей к неверному расчету.

Лица, которые могут обращаться за перерасчетом КС, должны иметь право собственности, наследуемого владения или бессрочного пользования на данный ЗУ.

Переоценка может быть проведена при:

- изменении категории;

- уменьшении площади;

- наложении обременения;

- порче земли;

- смене схемы использования.

Полная информация о порядке и способах уменьшения кадастровой стоимости изложена в соответствующей статье.

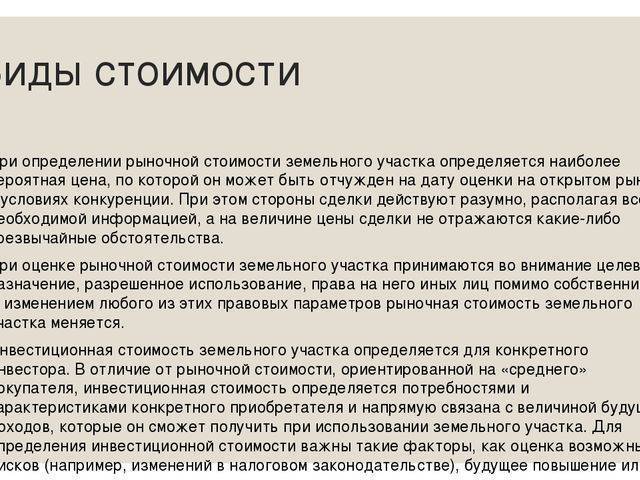

Рыночная стоимость недвижимого имущества

На коммерческую оценку влияет достаточно много факторов:

- показатели рынка недвижимости;

- сумма, которую могут заплатить клиенты;

- курс валют;

- политические события в стране и за рубежом;

- уровень жизни в регионе;

- сезонность.

Для определения вызывают специалиста, который даст оценку квартире, дому или нежилому помещению. Стоимость он выставляет исходя из состояния жилья, наличия и качества ремонта, цен на материалы, затраченных на ремонт, район, где находится объект. Большую роль играет развитие близлежащей территории и вид из окна. Если это касается продажи дома на земле, то влияние на оценку оказывает наличие воды, отопления и санузла, также те постройки, которые есть на территории. Специалист называет реальную стоимость без завышения, он предлагает оптимальный вариант, за который можно продать квартиру вполне реально.

Метод остатка

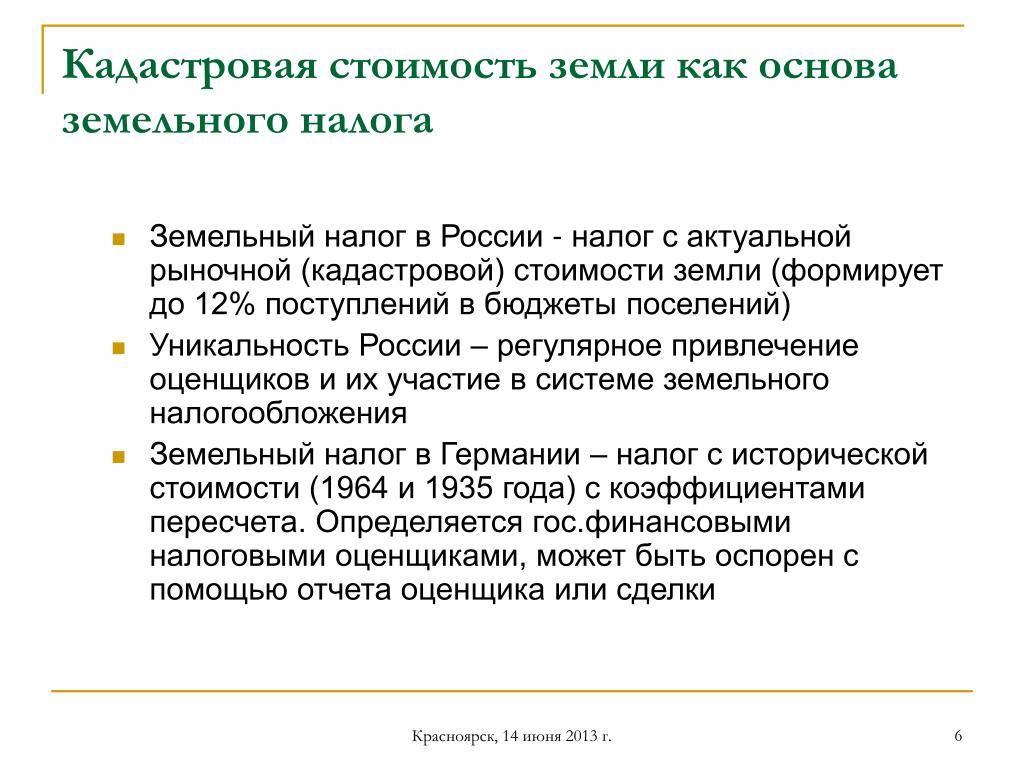

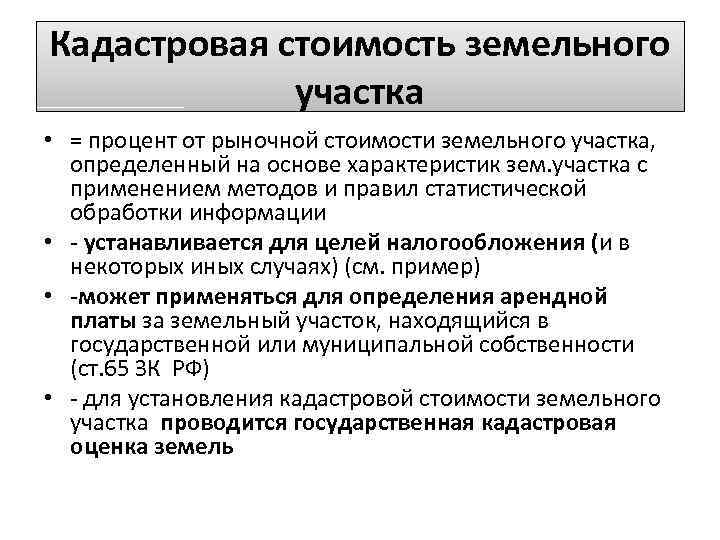

Определение кадастровой стоимости

Кадастровая стоимость объекта рассчитывается по результатам гос. оценки недвижимости, входит в состав ЕГРН. Основным нормативным актом для этой процедуры является Федеральный закон № 237-ФЗ “О государственной кадастровой оценке” (скачать). Рассчитывают КС для индивидуального и садового дома в СНТ, здания, сооружения, МКД, квартиры, гаража, иного объекта. Вот основные нюансы, которые нужно знать про кадастровую стоимость и методику расчета:

- показатель кадастровой стоимости применяется для расчета имущественного и земельного налога, гражданам, организациям, госпошлины при наследовании после смерти собственника, в ряде иных случаев;

- узнать, какая кадастровая стоимость земли, объекта или доли, можно по справке из Росреестра, выписке ЕГРН (там содержатся данные на дату запроса);

- справочную информацию можно получить через Публичную кадастровую карту на сайте Росреестра (там все сведения представлены на графической карте страны);

- кадастровая оценка проводится не реже 1 раза в 5 лет (обычно приводит к повышению КС), а точные сроки процедуры определяются постановлением или распоряжением органа власти субъекта РФ;

- если кадастровая стоимость в ЕГРН отсутствует, значит объект не поставлен на учет, либо не проводилась оценка (про это также можно узнать по выписке ЕГРН).

В случае, если кадастровая оценка недвижимости была проведена с ошибками, либо привела к необоснованному повышению показателя стоимости, ее можно обжаловать в административном и судебном порядке.

Официальным документом, из которого можно узнать кадастровую стоимость, является выписка из ЕГРН. Ее можно запросить в Росреестре, в МФЦ, либо через Госуслуги.

Кадастровая стоимость земельного участка

Кадастровая стоимость земли – это расчётная величина, определяемая при оценке стоимости участка. В ходе оценки нужно взять классификацию участков по целевому назначению, по категории (например, земли сельхозназначения в пределах населенного пункта). Кадастровая стоимость определяется для участков, находящихся в федеральной, муниципальной и частной собственности. Узнать, какая КС определена для участка или территории, можно в ЕГРН.

| № п/п | Нормативные акты для расчета кадастровой и рыночной стоимости | Описание |

| 1 | Федеральный закон № 237-ФЗ (скачать) | Содержит порядок государственной оценки недвижимости, правила утверждения и публикации кадастровой стоимости, внесения изменений в ЕГРН после ее оспаривания |

| 2 | Федеральный закон № 135-ФЗ (скачать) | Содержит правила оценки объектов недвижимости, требования к оценщикам, порядку подготовки отчета о рыночной цене. |

| 3 | Приказ МЭР№ 226 (скачать) | Содержит методические указания по проведению государственной оценке недвижимости |

| 4 | Приказ МЭР № 378 (скачать) | Содержит формы выписок ЕГРН, в том числе для получения сведений о кадастровой стоимости |

Рыночная оценка недвижимости

Данная оценка зависит от нескольких факторов:

В каком месте находится квартира или иной объект (разные районы – разная цена). Наличие рядом социальных учреждений (детсад, школа, больница). Магазины. Остановки транспорта. Организации, оказывающие услуги (спортзал, бассейн, и т. д.)

Для некоторых важно наличие рядом банкоматов. Парковка

Ремонт, технические системы (кому-то важно с ремонтом, кто-то наоборот предпочитает в предчистовом состоянии). Парковые зоны, детские площадки, зеленые насаждения, площадки для спорта.

Оценивают недвижимость чаще всего риэлторы или профессиональные оценщики. Оценка рыночной кадастровой стоимости начинается с того, что заключается договор на оценку, затем оценщик должен прийти и посмотреть на конкретный объект. Он изучает план, знакомится с технической документацией и так далее. Если есть какие-то дополнительные моменты, все они учитываются.

Если это небольшая квартира, то на осмотр уйдет максимум час. Далее оценщик должен рассмотреть предложения, которые поступили о продаже какой-либо недвижимости именно в этом регионе. Оценщик должен сделать их анализ, потом выбрать 3 сделки, которые похожи на этот объект, далее представляется оценка.

Очень многое зависит от ремонта, дизайна и так далее. Не всем людям нравятся первый и последний этаж, поэтому они стоят чаще всего гораздо дешевле. Большое значение имеет вид из окон, что при кадастровой оценке значения не имеет.

Как определяется кадастровая стоимость объекта недвижимости: пошагово

Где взять этот паспорт?

Имейте в виду, что если вы хотите получить документ в Росреестре, то на сайте можно это сделать и даже распечатать, но он юридическую силу не имеет. Если вы хотите получить официальный документ, либо у вас такого нет, то подобный документ делает только кадастровая палата.

Вам нужно взять:

- План объекта.

- Экспликацию.

- Оригинальное свидетельство на собственность либо право.

- Также понадобится ваш паспорт.

Экспликацией называют пояснения, сделанные к проекту. Там указывают: сколько комнат, какова общая площадь, какова жилая, площади помещений, например, ванной.

Как только вы отдадите это все в кадастровую палату, через 5 дней получите справку.

Может ли быть увеличена кадастровая стоимость земельного участка по инициативе собственника?

Увеличение стоимости земельного участка по инициативе собственника возможно, но в размере, не превышающем его рыночную стоимость.

С заявлением, административным исковым заявлением о пересмотре кадастровой стоимости вправе обратиться юридические и физические лица, владеющие объектом недвижимости на праве собственности, постоянного (бессрочного) пользования или пожизненного наследуемого владения, а также иные лица, если результатами определения кадастровой стоимости затронуты их права и обязанности.

Результаты определения кадастровой стоимости могут быть оспорены в комиссии или в суде по заявлению об оспаривании (ч. 1, 3 ст. 22 Федерального закона от 03.07.2016 N 237-ФЗ “О государственной кадастровой оценке” (далее – Закон N 237-ФЗ) и ст. 24.18 Федерального закона от 29.07.1998 N 135-ФЗ “Об оценочной деятельности в Российской Федерации”.

Заявление об оспаривании может быть подано в комиссию путем его направления в уполномоченный орган субъекта Российской Федерации или МФЦ лично, почтовым отправлением или с использованием информационно-телекоммуникационных сетей общего пользования, в том числе сети Интернет, включая портал государственных и муниципальных услуг (ч. 5 ст. 22 Закона N 237-ФЗ).

К заявлению об оспаривании прилагаются (ч. 9, 10 ст. 22 Закона N 237-ФЗ):

1) выписка из Единого государственного реестра недвижимости о кадастровой стоимости объекта недвижимости, содержащая сведения об оспариваемых результатах определения кадастровой стоимости;

2) копия правоустанавливающего или правоудостоверяющего документа на объект недвижимости, если заявление об оспаривании подается лицом, обладающим правом на объект недвижимости;

3) отчет об оценке рыночной стоимости, составленный на бумажном носителе и на электронном носителе в форме электронного документа.

Заявление об оспаривании не принимается к рассмотрению без приложения указанных документов. Не запрещается прикладывать иные документы на усмотрение заявителя.

Срок рассмотрения комиссией заявления об оспаривании не может превышать 30 дней со дня его поступления (ч. 14 ст. 22 Закона N 237-ФЗ).

Комиссия вправе принять (ч. 15 ст. 22 Закона N 237-ФЗ):

1) решение об определении кадастровой стоимости объекта недвижимости в размере его рыночной стоимости;

2) решение об отклонении заявления об оспаривании.

В случае если заявление о пересмотре кадастровой стоимости подано на основании установления в отчете рыночной стоимости объекта недвижимости, комиссия принимает решение об определении кадастровой стоимости объекта недвижимости в размере его рыночной стоимости или отклоняет заявление о пересмотре кадастровой стоимости в случаях, предусмотренных порядком создания и работы комиссии (ст. 24.18 Закона N 135-ФЗ).

Решения комиссии могут быть оспорены в суде.

Учитывая изложенное, результаты определения кадастровой стоимости могут быть оспорены как в комиссии, так и в суде. При этом если заявитель при оспаривании кадастровой стоимости в комиссии не согласен с ее решением, он может обратиться в суд, при этом решение о пересмотре кадастровой стоимости объекта может быть принято только в размере его рыночной стоимости.

Метод остатка

Метод применяется для оценки застроенных и незастроенных земельных участков. Условие применения метода – возможность застройки оцениваемого земельного участка улучшениями, приносящими доход. Метод предполагает следующую последовательность действий: расчет стоимости воспроизводства или замещения улучшений, соответствующих наиболее эффективному использованию оцениваемого земельного участка; расчет чистого операционного дохода от единого объекта недвижимости за определенный период времени на основе рыночных ставок арендной платы; расчет чистого операционного дохода, приходящегося на улучшения, за определенный период времени как произведения стоимости воспроизводства или замещения улучшений на соответствующий коэффициент капитализации доходов от улучшений; расчет величины земельной ренты как разности чистого операционного дохода от единого объекта недвижимости за определенный период времени и чистого операционного дохода, приходящегося на улучшения за соответствующий период времени; расчет рыночной стоимости земельного участка путем капитализации земельной ренты. Метод допускает также следующую последовательность действий: расчет стоимости воспроизводства или замещения улучшений, соответствующих наиболее эффективному использованию оцениваемого земельного участка; расчет чистого операционного дохода от единого объекта недвижимости за определенный период времени на основе рыночных ставок арендной платы; расчет рыночной стоимости единого объекта недвижимости путем капитализации чистого операционного дохода за определенный период времени; расчет рыночной стоимости земельного участка путем вычитания из рыночной стоимости единого объекта недвижимости стоимости воспроизводства или замещения улучшений. Чистый операционный доход равен разности действительного валового дохода и операционных расходов. При этом из действительного валового дохода вычитаются только те операционные расходы, которые, как правило, несет арендодатель. Действительный валовой доход равен разности потенциального валового дохода и потерь от простоя помещений и потерь от неплатежей за аренду. Потенциальный валовой доход равен доходу, который можно получить от сдачи всей площади единого объекта недвижимости в аренду при отсутствии потерь от невыплат арендной платы. При оценке земельного участка арендные ставки за пользование единым объектом недвижимости рассчитываются на базе рыночных ставок арендной платы (наиболее вероятных ставок арендной платы, по которым объект оценки может быть сдан в аренду на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине ставки арендной платы не отражаются какие-либо чрезвычайные обстоятельства). Для пустующих и используемых собственником для собственных нужд помещений также используются рыночные ставки арендной платы. В потенциальный доход включаются и другие доходы, получаемые за счет неотделимых улучшений недвижимости, но не включенные в арендную плату. Величина операционных расходов определяется исходя из рыночных условий сдачи в аренду единых объектов недвижимости. Операционные расходы подразделяются на: постоянные – не зависящие от уровня заполняемости единого объекта недвижимости, переменные – зависящие от уровня заполняемости единого объекта недвижимости и расходы на замещение элементов улучшений со сроком использования меньше чем срок использования улучшений в целом (далее – элементов с коротким сроком использования). В состав операционных расходов не входят амортизационные отчисления по недвижимости и расходы по обслуживанию долговых обязательств по недвижимости. Расчет расходов на замещение элементов улучшений с коротким сроком использования производится путем деления суммы затрат на создание данных элементов улучшений на срок их использования. В процессе выполнения данных расчетов целесообразно учитывать возможность процентного наращивания денежных средств для замены элементов с коротким сроком использования. Управленческие расходы включаются в состав операционных расходов независимо от того, кто управляет объектом недвижимости – собственник или управляющий. При расчете коэффициента капитализации для улучшений земельного участка следует учитывать наиболее вероятный темп изменения дохода от улучшений и наиболее вероятное изменение стоимости улучшений (например, при уменьшении стоимости улучшений – учитывать возврат капитала, инвестированного в улучшения).

Формула расчета

Сумма налога = кадастровая стоимость земли * налоговая ставка * региональный коэффициент * число месяцев, которое участок находился в собственности лица в течение учетного года.

Эта формула удобна тем, что ее можно применить, когда земельный участок был продан, и оплачивать налог нужно не за полный год. В ином случае последнюю переменную стоит заменить на число 12.

Приведем конкретный пример из практики.

Коммерческая организация приобрела земельный участок 17 мая 2017 года.

Исходные данные будут такими:

| Кадастровая стоимость | 21 450 000 руб. |

| Ставка | 1.5% |

| Льготы | Нет |

| Авансы | Да |

| Число месяцев владения в 1 квартале | |

| Число месяцев владения во 2 квартале | 2 |

| Число месяцев владения в 3 квартале | 3 |

| Число месяцев владения в году | 8 |

Владелец земли вступил в право собственности в втором квартале учетного года. Это значит, что налоги он должен начать оплачивать лишь после того, как он закончится – то есть в июне. Выходит, что во втором квартале собственник владел участком только 2 месяца – май и июнь.

Таким образом:

- Авансовая выплата за 2 квартал составит: 21 450 000 * 1,5% * (2 / 3) / 4 = 53 625 рублей.

- Авансовая выплата за 3 квартал составит: 21 450 000 * 1,5% / 4 = 80 438 руб.

- В общей сложности земельный налог за 2017 год будет рассчитан так: 21 450 000 * 1,5% * (8 / 12) = 214 511 руб.

- При этом, доплата за 2016 год: 214 511 – (53625 + 80 438) = 80 448 руб.

Затратный метод

Данный способ может использоваться исключительно с доходным

Он берет во внимание все требуемые затраты на возведение будущего объекта недвижимости на подвергаемом оценке участке. Определение цены производят вычислением предположительных расходов на возведение объекта из предполагаемого дохода от ведения бизнеса, связанного с земельным участком. Также затратный способ можно использовать при оценке земельных наделов, используемых в дальнейшем под индивидуальное жилое строительство

Также затратный способ можно использовать при оценке земельных наделов, используемых в дальнейшем под индивидуальное жилое строительство.

Место его расположения

Земля, расположенная в центральной части города, а также вблизи различных видов коммуникаций, как правило, имеет более высокую цену. Значение имеет также нахождение территории относительно расположения улиц и объектов инфраструктуры. Для загородной недвижимости именно наличие возможности подключения к магистральным коммуникациям является важным моментом формирования его стоимости – наряду с “престижностью” места, где он расположен.

Состояние территории

При оценке недвижимости учитывается качество почвы. Необходимо отметить, что особенности рельефа накладывают ряд ограничений на строительство зданий.

Площадь

Цена одного квадратного метра или сотки большого участка, как правило, оказывается ниже, чем цена у небольшого надела.

Конъюнктура рынка и экономическая ситуация в регионе

Необходимо учитывать объективные колебания общих расценок на недвижимость. Кроме того, данный вид недвижимости в экономически успешных регионах традиционно ценится выше.