В чем разница между арендной платой за землю и налогом на землю

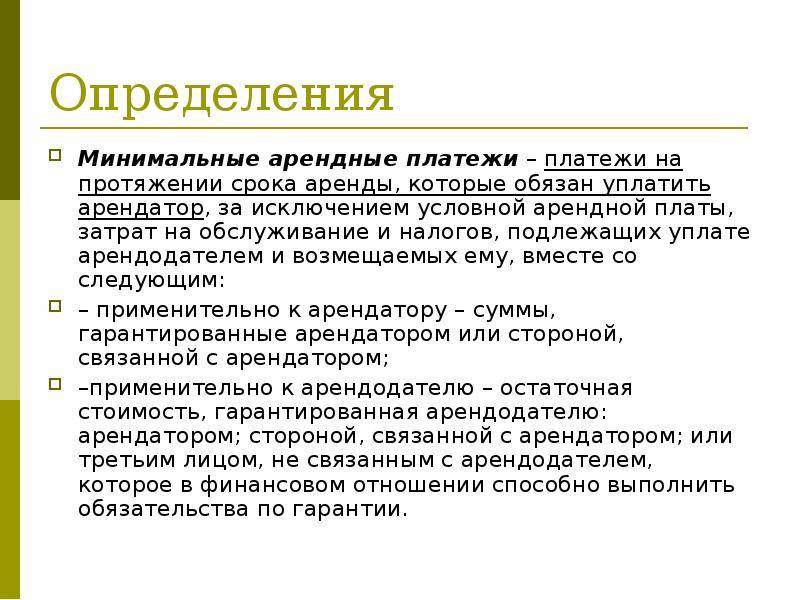

Арендная плата за землю — это не налог, это частный платеж, он не устанавливается на государственном уровне и к тому же выплачивается за право пользования имуществом, в то время как налог — это безвозмездный и индивидуальный платеж в форме отчуждения для финансирования деятельности государства, т. е. отличие между арендой земли и земельным налогом:

- в источнике определения — государство и частные лица;

- в природе платежа — безвозмездный или двусторонний (арендатор не выплачивает деньги безвозмездно, он дает их, чтобы владеть и пользоваться землей).

В разговорной речи любые платежи за имущество иногда называют налогом, в т.ч. коммунальные платежи, поэтому может возникнуть заблуждение, что арендная плата за землю является налогом, но все существующие в России налоги содержатся в НК РФ, даже страховые взносы, которые раньше контролировались Пенсионным фондом, — если в НК РФ нет какого-либо платежа, значит, этот платеж не является налоговым.

Как рассчитать для физических лиц?

Точно так же, как и оценку, рассчитать каждый вид аренды можно разными способами.

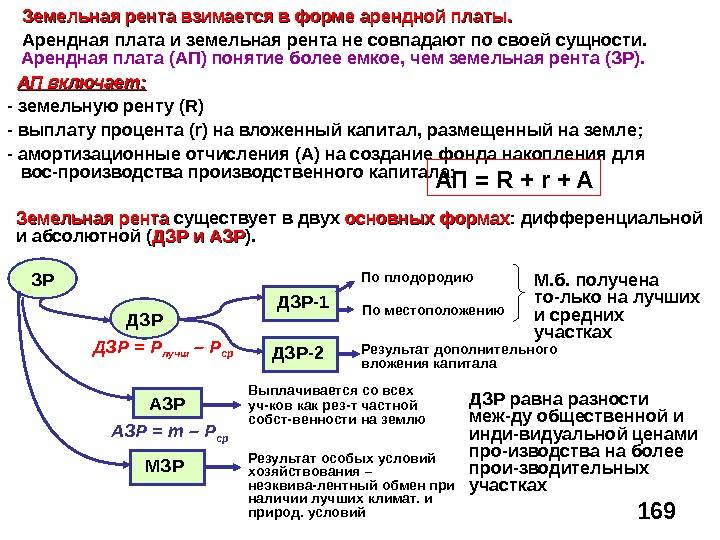

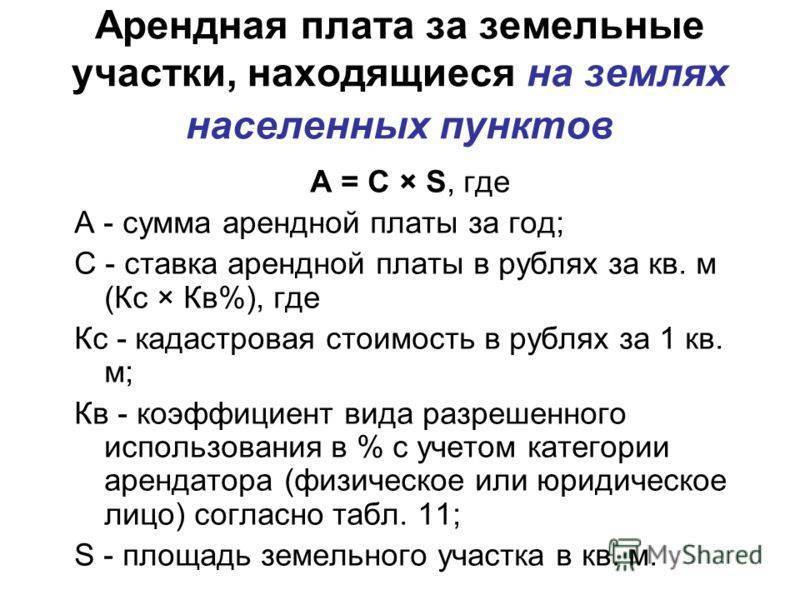

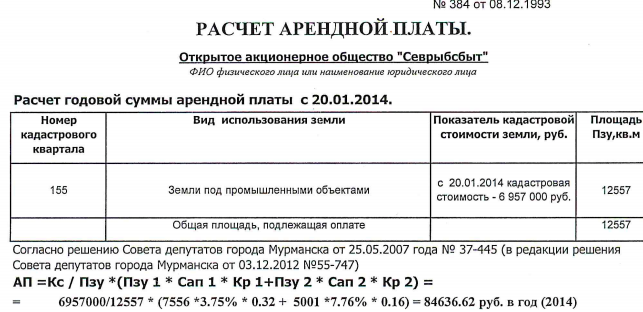

На основании кадастровой оценки

Для расчеты цены аренды на базе кадастровой стоимости применяется такая формула:

А=К*% – арендная плата за землю равна кадастровой оценке, умноженной на процентный коэффициент, зависящий от цели аренды.

Значение последнего понятия определяется законодательством России:

- 0,01% – используют при расчете для лиц, освобожденных от налогов или имеющих налоговые льготы.

- 0,6% – установлены для особ, желающих взять землю в аренду с целью развития сельскохозяйственного бизнеса.

- 1,5% – необходимо внести в формулу во время расчета аренды для промышленных, жилищных и либо каких других построек.

- 2% – указывают во время подсчета арендной стоимости территории, на которой планируют добывать полезные ископаемые.

Пример №1. Петров Василий Иванович решил снять в аренду участок земли для развития сельского хозяйства, а точнее, выращивания злаковых культур. Выбранная им земля, пройдя кадастровую оценку за пол года до аренды, была оценена в 300 000 руб. Отталкиваясь от закона о процентном коэффициенте в данном случае нам необходимо умножить на 0,6%.

300 000*0,6% = 1 800 руб. – составит арендная плата данной территории.

Пример №2. Андрей Васильев решил арендовать небольшой земельный участок для строения кафе на территории города. В июне 2016 года была проведена кадастровая оценка и заключен договор на весь 2017 год. В результате, стоимость после оценки составила 500 000 руб. Чтобы определить арендную плату нам необходимо 500 000 руб. умножить на 1,5% (процентная ставка для построек).

500 000*1,5%= 7500 руб. – арендная плата.

Пример №3. Компания «Агроком» решила заключить договор с властями города об аренде земельного участка, на котором расположено месторождение угля. Указанный период эксплуатации этого участка – с февраля и до января (включительно) 2017 года. В сентябре 2016 года была проведена кадастровая оценка, которая составила 800 000 руб. По закону РФ процентный коэффициент для данного типа эксплуатации составляет 2%.

800 000*2%=16 000 руб. – арендная плата.

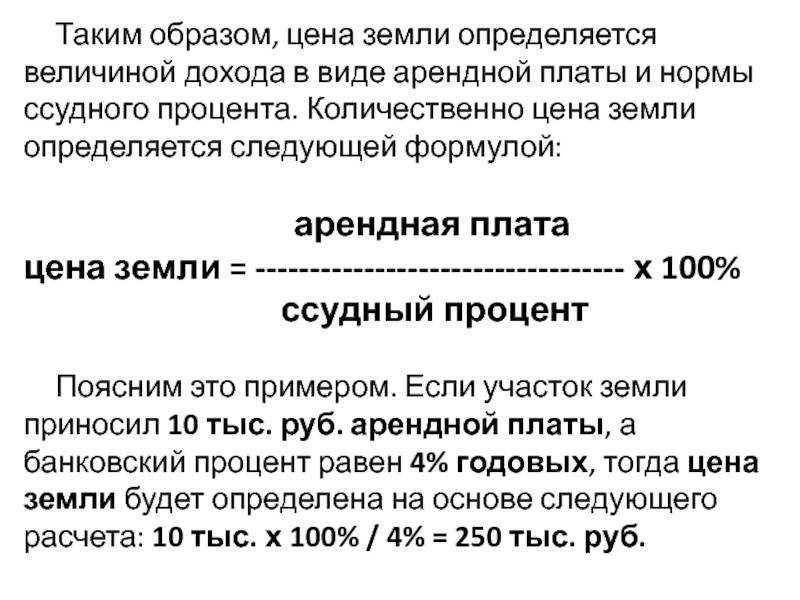

На базе рыночной стоимости

В отличие от предыдущей формулы, в расчете частной аренды в основе используют не кадастровую оценку, а рыночную. Умножение производится на ставку рефинансирования центрального банка.

Расчет проводится по такой формуле:

А=Ц*% – арендная плата равна рыночной оценке, умноженной на ставку рефинансирования.

Рыночная цена, как мы уже рассмотрели ранее, может быть значительно выше, чем сама кадастровая оценка земельного участка, так как во время проведения анализа учитываются субъективные индивидуальные факторы владельца.

Во время подсчетов используется ставка ЦБ, которая является действующей на момент подписания договора.

Важно! Если при оформлении аренды в государственном учреждении покупатель может получить льготы, то в этом виде аренды льготные скидки не предусмотрены. Пример. Алексей Сергеевич решил взять в аренду большой земельный участок, принадлежащий частному владельцу для развития фермерского бизнеса

Период аренды – апрель – август 2017 года (включительно). Рыночная оценка была проведена в 2016 году в ноябре месяце и составила 200 000 руб. Действующая ставка ЦБ в 2016 году – 10,00%

Алексей Сергеевич решил взять в аренду большой земельный участок, принадлежащий частному владельцу для развития фермерского бизнеса. Период аренды – апрель – август 2017 года (включительно). Рыночная оценка была проведена в 2016 году в ноябре месяце и составила 200 000 руб. Действующая ставка ЦБ в 2016 году – 10,00%

Пример. Алексей Сергеевич решил взять в аренду большой земельный участок, принадлежащий частному владельцу для развития фермерского бизнеса. Период аренды – апрель – август 2017 года (включительно). Рыночная оценка была проведена в 2016 году в ноябре месяце и составила 200 000 руб. Действующая ставка ЦБ в 2016 году – 10,00%

Итак, делаем подсчет: 200 000*10% = 20 000 руб. – арендная плата.

Еще один пример. Сергей Геннадьевич решил взять в аренду землю для постройки промышленного помещения. Период аренды ноябрь 2017 г. – октябрь (включительно) 2018 года. Оценка рыночной стоимости данной территории была проведена в мае 2017 года и составила 600 000 руб. Согласно решению ЦБ –процентная ставка 9,25%

Проводим расчет: 600 000*9,25% = 55 500 руб.

Независимо от возможных изменений в рыночной оценке или ставке, после заключения договора сумма арендной платы не меняется.

Расчёт аренды земли сельхозназначения

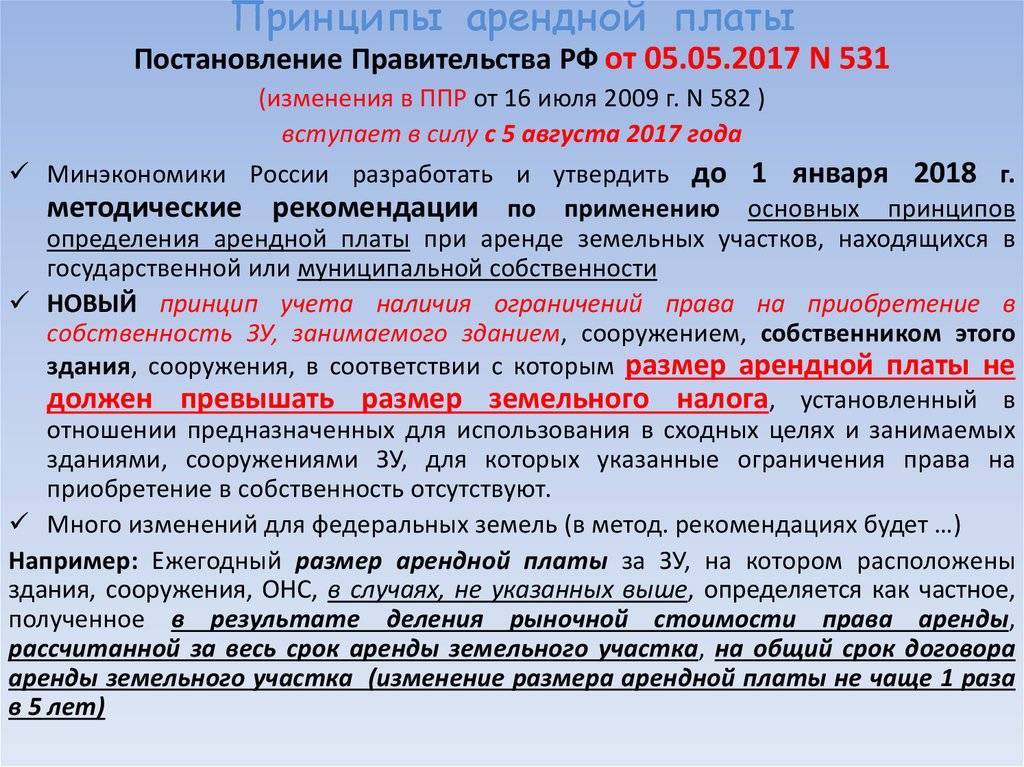

Принципами расчета аренды согласно постановлению No 582 от 16.07.2009 г. являются такими:

- предсказуемость расчета и максимально допустимая простота;

- при переоформлении договора аренды земли не должно снижаться экономическое положение обеих сторон прописанных в договоре аренды;

- размер платы должен включать необходимость поддерживать вид деятельности. Но при этом не превышать размер налога на землю;

- должен быть запрет предпочтений, которые признаны необоснованными.

Существуют определенные правила расчета, которые утверждены постановлением Правительства Российской Федерации от 16.07.2009 г. No 582. В котором указано, что если срок аренды земельного участка по договору аренды составляет менее допустимого (3 года), то исполнительные власти дают право собственнику устанавливать стоимость аренды. Но в случаях, когда это не противоречит законам Российской Федерации.

Размер аренды определяется следующим образом:

- при помощи торгов для государственных объектов, и может провести без торгов,если арендуется у собственника;

- на основании ставки аренды, высчитанной при помощи специальных расчетов согласно утверждённой министерством экономического развития РФ формуле;

- опираясь на рыночную стоимость.

Рассчитывается аренда земельного участка сельхозназначения для государственных земель по определенной формуле. Но в то же время землей может владеть юридическое лицо, государство, земля может находиться у муниципалитета, субъекта РФ. Расчет происходит по следующей формуле:

А = Аб × Кд × Пкд × Км × S,

где А обозначает конечную арендную плату;

Аб это базовый размер;

Кд это коэффициент, который зависит от вида деятельности на данном участке;

Пкд означает коэффициент корректировки;

Км это территориальное положение земли в регионах;

S – общая площадь.

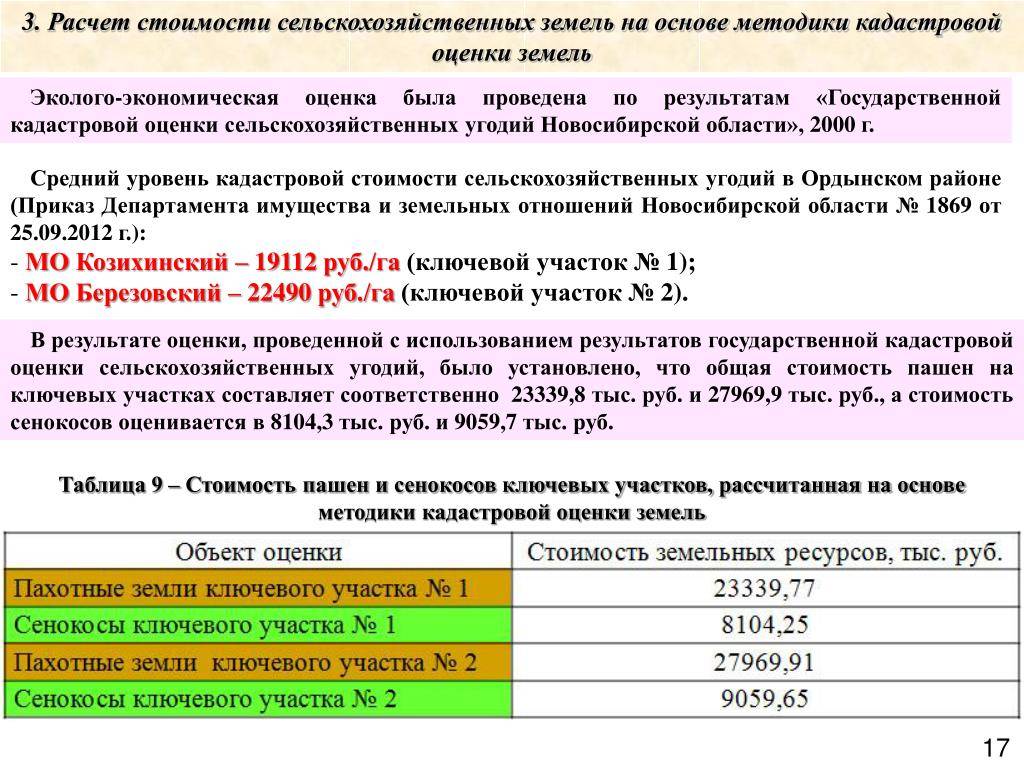

Как определяется арендная стоимость государственных земель сельскохозяйственного назначения

В первую очередь стоит определить, что такое земли сельскохозяйственного назначения. К данной категории недвижимости относят участки земли, которые расположены за территорией населенных пунктов и предоставляются только для ведения сельского хозяйства.

Земли с/х назначения могут предоставляться государственной властью. При этом размер участков не определен в законодательстве. Поэтому объем предоставления может быть разным.

Соответственно, базовая ставка арендной платы также может быть различной в зависимости от многих критериев. Например, стоимость аренды будет определяться в зависимости от расположения участка, его размера, рыночной, кадастровой цены и других характеристик.

Земли сельскохозяйственного назначения можно взять в аренду не только у государства, но и у частного собственника.

В 2009 году Правительство РФ приняло Постановление № 582, в котором определяются основные правила, регламентирующие стоимость аренды для земель, которые выдаются государством.

В данном акте описаны основные принципы, которые влияют на стоимость государственных земель. Цену аренды определяют согласно:

- кадастровой стоимости земельного участка – главный критерий;

- рыночной цены земли;

- размеру земельного налога на недвижимость;

- ставкам оплаты аренды, которые были рассчитаны в определенный временной период;

- итогу аукциона.

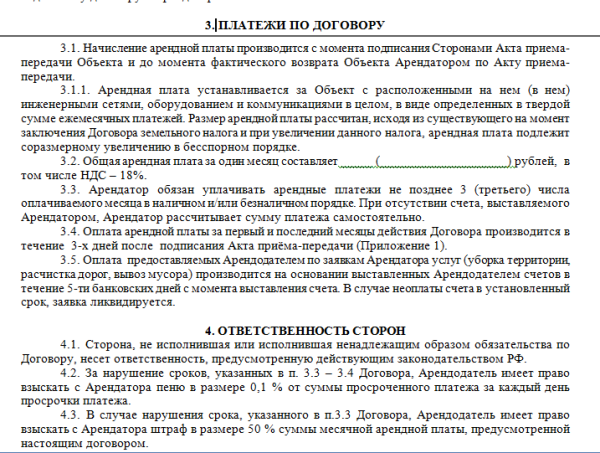

Такие условия сделки, как порядок оплаты, срок, стоимость за месяц, время внесения арендных платежей и прочие особенности определяются при подписании договора.

Категория, к которой относится земля, имеет первоочередное значение, поскольку от этого напрямую зависит стоимость аренды. Например, размер арендной платы за предназначенную для строительства землю будет выше, чем за участок, арендующийся для ведения сельского хозяйства.

Базовая ставка устанавливается на региональном уровне. Она определяется государственной властью субъектов РФ в соответствии с особенностями региона и его экономическим уровнем.

Также при установлении цены за аренду земельного участка ориентируются на зональный коэффициент – КТ. Данный критерий для недвижимости определяется в ходе процедуры оценки кадастровой стоимости земли на локальном уровне субъектов РФ. Зональный коэффициент устанавливается на основе характеристик не только земельного участка, но и окружающей его среды.

Зональный коэффициент не единственный критерий, также существует поправочный коэффициент – КЦ. Такая характеристика устанавливается на основе целевого назначения участка.

Размер земельного участка сельскохозяйственного назначения – важный критерий, от которого зависит стоимость аренды. Также он составляет одну из производных при определении арендных платежей.

Из вышесказанного делаем вывод, что цена аренды земель, предназначенных для с/х, определяется на основе:

- базовой ставки;

- размера земельных угодий;

- зонального коэффициента;

- поправочного коэффициента.

Также стоит знать, что государство предоставляет льготы определенным категориям граждан:

- участникам ВОВ;

- лицам, которые принимали участие в ликвидации аварии в Чернобыле;

- многодетным;

- инвалидам I и II группы.

Порядок оформления таких земель во временное пользование в соответствии с льготными условиями устанавливается региональными органами государственной власти.

Важно! Государство выдает земельные участки с/х назначения любого размера, но срок ограничен. Максимальный период аренды – 49 лет. Также арендатор имеет преимущественное право на выкуп земельного участка в личную недвижимость

Также арендатор имеет преимущественное право на выкуп земельного участка в личную недвижимость.

Законодательное регулирование

Земельный кодекс РФ в статье 22 главы 4 рассматривает все особенности аренды земельных участков.

В статье 39.7 Земельного кодекса РФ прописано об установлении величины платы за аренду земли.

Статья 614 Гражданского Кодекса РФ регулирует порядок, условия и временные рамки, когда вносятся выплаты по аренде.

Постановление от 16.07.2009 N 582 Правительства Российской Федерации «Об основных принципах определения арендной платы при аренде земельных участков…» отредактировано в 2018-ом году.

Соглашения между арендатором и арендодателем расписываются на основании вышеизложенных законодательных документов в договоре.

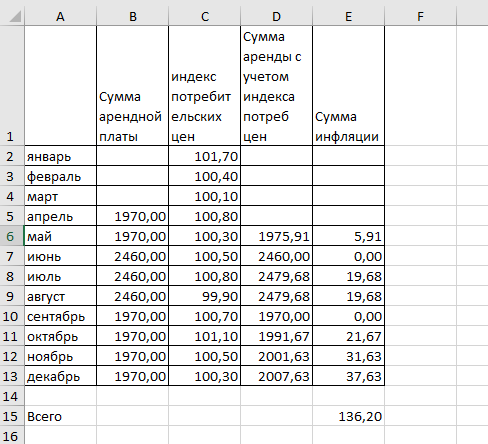

Данные для расчёта

В расход по договору

Арендные платежи за землю пп. 10 п. 1 ст. 264 Налогового кодекса отнесены к прочим расходам, связанным с производством и реализацией. Возможна ситуация, когда необходимо переоформить и зарегистрировать новый договор аренды того же земельного участка, например, в связи с утверждением его новых границ. С формально юридической точки зрения вносить арендную плату в период между расторжением и оформлением нового договора аренды земли арендатор не обязан. Но не исключено, что арендатор продолжает платить арендную плату. Встает вопрос, что ему делать с понесенными расходами и как их рассматривать с точки зрения налогообложения прибыли.

В Письме Минфина России от 6 марта 2008 г. N 03-03-06/1/152 сделан вывод, что обязательным условием учета расходов в виде арендных платежей за арендуемый земельный участок является государственная регистрация такого договора. Следовательно, расходы в виде арендных платежей за земельный участок, договор аренды которого расторгнут, не учитываются при налогообложении прибыли начиная с даты расторжения договора. На основании п. 1 ст. 252 Налогового кодекса такие расходы нельзя признать обоснованными (экономически оправданными) и документально подтвержденными.

Однако возможность учесть в прибыли понесенные расходы по арендным платежам впоследствии все-таки есть. В п. 2 ст. 425 Гражданского кодекса сказано: стороны вправе установить, что условия заключенного ими договора применяются к их отношениям, возникшим до его заключения. Это значит, что в новом договоре аренды земельного участка можно предусмотреть пункт, согласно которому условия нового договора действуют с момента передачи (получения) в пользование объекта аренды (земельного участка) будущему арендатору. Только в этом случае арендные платежи по зарегистрированному или находящемуся на государственной регистрации договору можно принимать в уменьшение налога на прибыль (Письмо УФНС России по г. Москве от 29 декабря 2008 г. N 19-12/121867 “О расходах по арендной плате за землю”).

Что же касается наличия или отсутствия государственной регистрации недвижимости, находящейся на арендуемом земельном участке, то это не влияет на право учесть расходы по арендным платежам за землю в составе расходов для целей налогообложения прибыли организаций.

Как оплатить земельный налог через Сбербанк Онлайн: пошаговая инструкция

Предоставляемые сервисом Сбербанк Онлайн услуги позволяют зарегистрированным пользователям совершать множество банковских операций: переводы, пополнения баланса телефона, оплату налоговых сборов и прочие. Заплатить налог через этот сервис можно после получения квитанции от Налоговой инспекции или по своему ИНН.

Полезная статья

Алгоритм совершения платежа

Чтобы заплатить налог через Сбербанк в режиме онлайн, необходимо пройти регистрацию в сервисе, которая занимает несколько минут. После прохождения процедуры пользователю будет доступен весь спектр услуг. Совершить перечисления получится только со счета зарегистрированной карты, а сделать это можно по ИНН или индексу документа.

Оплата налогов происходит по следующему алгоритму:

- Пользователь проходит авторизацию в сервисе — вводит логин, пароль и код подтверждения, высланный в сообщении;

- На главной странице выбирает опцию «Платежи и переводы» и в следующем разделе выбирает ФНС;

- Переходит в раздел «Поиск и оплата налогов» и выбирает из списка нужный вид отчислений.

Дальнейший алгоритм проведения платежа зависит от вида сбора и выбранного способа проведения операции.

Оплата налоговых отчислений на землю

Оплатить сумму налоговых отчислений за землю можно через Сбербанк Онлайн по индексу документа. Для этого, после выполнения вышеперечисленных действий:

- В открывшемся меню выбирают пункт оплаты по индексу документа.

- Указывают карту или счет с которых будет проведено списание.

- В форме приписывают индекс (он напечатан в полученной от ФНС квитанции).

- Проверяют правильность введенной информации и сумму.

- Затем следует нажать кнопку подтверждения и дождаться кода в смс-сообщении.

- Вводят код в окошко на странице, подтверждают операцию и сохраняют или распечатывают электронный чек.

Как заплатить земельный налог через мобильную версию приложения? Оплатить налог на землю можно так:

- Авторизироваться в приложении;

- Выбрать вкладку «Платежи и переводы»;

- Перейти в раздел «Налоги, штрафы ГИБДД»;

- Найти через поиск Налоговую службу, после чего откроется форма для внесения информации;

- Заполнить обязательное поле — индекс документа, определить счет или карту, откуда произойдет списание финансов;

- Проверить данные и подтвердить операцию, введя смс-пароль.

Что представляет собой «индекс документа» и где он находится? Данная информация — УИН (уникальный идентификатор начисления), напечатана в квитанции, присылаемой ФНС. По данному номеру можно узнать размер и наименование налогового сбора, а также на чье имя он начислен.

Имущественный сбор: пошаговая инструкция по оплате

Налог на имущество физических лиц также может быть погашен через интернет-банкинг.

Для совершения операции требуется выбрать вкладку по оплате отчислений по индексу документа и заполнить поля: индекс, наименование счета или карточки для списания средств, и нажать «Продолжить».

Затем необходимо проверить правильность введенной информации и суммы, подтвердить списание введением, пришедшим в смс, кодом.

Оплатить налог за квартиру не имея на руках квитанции также не составит труда. Сделать это в личном кабинете можно так:

- Зайти в раздел поиска и оплаты налогов ФНС;

- Выбрать раздел «Поиск задолженности по ИНН плательщика»;

- Ввести ИНН лица, совершающего операцию и нажать кнопку «Продолжить»;

- Среди найденных сервисом задолженностей следует выбрать подлежащие оплате;

- Ввести в форме оплаты реквизиты: ИНН физического лица, сумму списания (если автоматически появившаяся сумма не совпадает с той, что подлежит уплате), счет или карту с достаточным количеством средств;

- Подтвердить операцию смс-паролем.

Чтобы избежать начисления пени за просрочку, следует совершать операции по оплате заблаговременно, поскольку срок перечисления денежных средств составляет до 5 рабочих дней.

Если пользователь не знает свой ИНН, то получить его номер, чтобы погасить налоговую задолженность на имущество через Сбербанк Онлайн, можно на сайте ФМС. Для этого потребуется ввести в форму на странице данные, указанные в паспорте, и узнать результат в течение нескольких минут.

Как оплатить земельный налог через личный кабинет или провести оплату иных налоговых отчислений? Это не сложно, достаточно зарегистрироваться на портале, узнать свой ИНН или получить квитанцию с рассчитанной суммой сбора из Налоговой службы, где напечатан индекс документа, и ввести информацию в форме на странице сайта.

(1 5,00 из 5) Загрузка…

Какую плату установить за участок, ограниченный в обороте

Участки, отнесенные к ограниченным в обороте землям, нельзя предоставить в частную собственность (п. 2 ст. 27 ЗК). Но такой участок может находиться в аренде у собственника здания или сооружения, расположенного на этой земле. Если арендуемый земельный участок ограничен в обороте, плата за него не должна превышать земельный налог, который взимался бы за аналогичный участок, находящийся в собственности.

Если вы завысите размер платы, собственник здания или сооружения может обратиться в суд. Судьи заставят вас снизить арендную плату.

ПРИМЕР 2. Арендатор муниципального земельного участка передал свои права и обязанности другой компании. Та построила здание и зарегистрировала право собственности на него. Компания попыталась зарегистрировать такое же право и на участок, но получила отказ. Причина в том, что участок входит в зону реконструкции автодороги федерального значения и ограничен в обороте. Компания попросила местную администрацию снизить ставку арендной платы до размера земельного налога. Это предусмотрено основными принципами определения арендной платы за земельные участки, находящиеся в муниципальной собственности. Но администрация ответила отказом. Компания обратилась в суд.

Суды трех инстанций отказали в удовлетворении иска. Они посчитали, что основные принципы распространяются только на федеральные земли. Спорный участок относится к землям, право собственности на которые не разграничено. Значит, ставку надо определять согласно региональному закону.

Верховный суд не согласился с выводами нижестоящих судов. Арендная плата за участки, ограниченные в обороте, не должна превышать земельный налог на обычные земельные участки, которые используются в таких же целях и на которых есть здания и сооружения. Это правило действует, если размер платы не определен федеральным законом и не установлен по результатам торгов. Оно распространяется на все публичные земли, а не только на федеральные.

Если нормативный акт региона или муниципалитета предусматривает иные правила, то их применять нельзя. Верховный суд направил дело на пересмотр (определение от 24.06.2019 № 305-ЭС19-4399).

Установить арендную плату не выше земельного налога за данный участок придется еще в шести случаях.

1. Арендатор имеет право на предоставление в собственность бесплатно муниципального земельного участка без проведения торгов. Участок зарезервирован для муниципальных нужд.

2. Орган местного самоуправления заключил с арендатором земельного участка договор о развитии застроенной территории. Данный участок образован в границах застроенной территории, подлежащей развитию, и предоставлен этому лицу.

3. С арендатором участка заключили договор об освоении территории в целях строительства и эксплуатации наемного дома коммерческого или социального использования. При этом орган местного самоуправления предоставил участок для освоения данной территории.

4. Арендатор — гражданин, который имеет право на первоочередное или внеочередное приобретение земельного участка. Это право гражданину предоставлено федеральным или региональным законом.

5. Земельный участок — неделимый. Находящиеся на участке здания, сооружения, помещения в них принадлежат арендатору на праве оперативного управления.

6. Арендатор — юридическое лицо, с которым орган местного самоуправления заключил договор об освоении территории или о ее комплексном освоении в целях строительства стандартного жилья. Земельный участок юрлицу предоставили по этому договору.

На заметку: Чем ограничен размер регулируемой арендной платы

Федеральным законом могут быть установлены ставки или предельные размеры арендной платы по договорам, заключаемым без торгов. Например, в случаях, когда орган местного самоуправления передает муниципальный участок в аренду сельскохозяйственной организации или крестьянскому (фермерскому) хозяйству, он должен взимать плату по ставке, установленной на федеральном уровне. Она равна 0,3 процента кадастровой стоимости участка (п. 5.1ст. 10 Федерального закона от 24.07.2002 № 101-ФЗ «Об обороте земель сельскохозяйственного назначения»). Нормы федерального закона имеют приоритет по сравнению с правилами, установленными на уровне регионов или муниципальных образований.

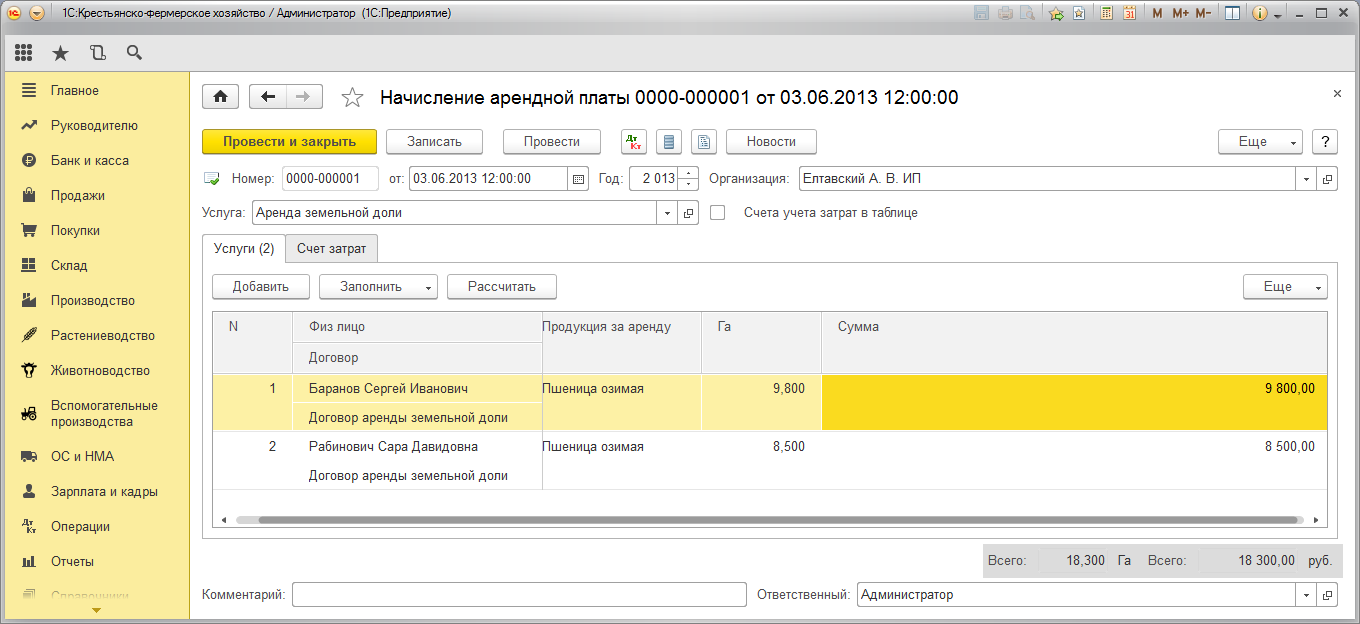

Как и кому выплачивать арендную плату за земельные паи?

Земельный пай является недвижимостью и на него необходимо оформить собственность. Тогда владелец участка получит возможность распоряжаться им свободно и извлекать прибыль. Как правило, распоряжение участком заключается в передаче его в аренду крупным землепользователям.

Соответственно, сторонами в правоотношениях являются частный собственник территории и ее арендатор. Такая форма отношений означает необходимость заключения между сторонами договора об аренде. Следовательно, пользователь должен будет перечислять плату владельцу за обработку его территории.

Таким образом, арендатор должен регулярно производить выплаты арендной платы за территорию, которую он использует. Данная процедура происходит в соответствии с положениями заключенного между сторонами договора. В нем отражается порядок выплаты и ее размер.

При этом выплата может осуществляться в денежном эквиваленте или же в натуральном выражении, то есть в получении сельскохозяйственной продукции.

Хотя в каждом случае могут быть свои нюансы, но общий порядок выплаты имущественного пая, а точнее, арендной платы за него, включает следующие этапы:

- Собрать необходимую сумму, в соответствии с условиями договора.

- Уведомить арендодателя о планируемом внесении платы.

- Передать средства оговоренным в договоре способом. Наиболее распространены два варианта: наличные средства (как правило, денежным переводом или лично) и переводы между банковскими картами.

Кстати, про оформление договора переуступки права аренды земельного участка между физ. лицами написано в этой статье.

Заключение

Значительно экономней арендовать территорию, принадлежащую государству, так как ее стоимость значительно ниже. Однако есть некоторые преимущества в заключении договоров и с частными владельцами. К примеру, претенденту на частную собственность не нужно принимать участие в аукционе, а условия договора остаются неизменными до окончания его действия.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (499) 938-46-18 (Москва)+7 (812) 425-63-64 (Санкт-Петербург)

Экономическое положение в государстве таково, что выращивать и продавать аграрную продукцию стало весьма выгодным занятием. Но вначале нужно рассчитать перспективы, будущие расходы и доходы, чтобы все сделать правильно и не разориться. Если у собственника хватает денежных средств, то он может приобрести землю в личное пользование. Но многие граждане не могут себе позволить этого сделать. К счастью вовсе необязательно покупать землю, можно арендовать ее. Но в первую очередь необходимо выяснить, как осуществляется расчет стоимости арендной платы земельного участка.